策略观点

从供需基本面来看,四季度全球天胶处于高产期,产量存在上涨的预期。从消费来看,2023年随着国内经济复苏,汽车市场持续增长,拉动了轮胎需求走高,四季度在政策的利好支撑下,下游轮胎市场延续好转的预期偏强,叠加国内外汽车市场产销好于预期,需求端表现或将延续向好的局面。但是当前国际经济形势依然错综复杂,虽然美联储9月议息会议维持当前利率不变,没有进一步加息,释放的信号显示高利率将维持较长时间。在高利率背景下,市场对全球经济增长的担忧加剧。 而且当前美国政府民主共和两党党争不断,目前仍无法就临时拨款法案达成一致,导致政府9月底关门风险陡增,后续不确定性增加。

因此综合宏观及基本面的实际情况,我们认为四季度天胶价格将大概率围绕宏观市场表现以及需求端的恢复情况进行交易。若宏观市场预期向好,需求端也有明显的改善,市场或将迎来一波采购,价格仍有上行空间;否则尽管下游市场向好,但是宏观表现不佳,价格持续宽幅震荡的概率偏大,谨慎操作。

一、行情回顾

三季度天胶主力合约价格一路上涨,中间虽有回调,但是市场上行趋势不改,并于9月4日冲高至今年以来最高点,之后价格在14000-14500区间宽幅震。分阶段来看,三季度初,在收储传闻炒作的发酵下,天胶价格开启了一波强势反弹。之后市场炒作情绪有所消化,而7月份全球处于天胶产量增产季,且下游需求跟进不足,部分轮胎企业呈现持续累库的局面,因此胶价上涨动能不足,价格回落。步入7月中下旬,国家召开中央政治局会议,会议强调“加大宏观政策调控力度”、 “加强逆周期调节和政策储备”,在内需政策部分,扩内需的抓手仍是消费、投资,要提振汽车、电子产品、家居等大宗消费,国内胶价止跌企稳。但是在全球天然橡胶供应进入季节性的增产期,国内进口量持续增加,导致国内库存位于近几年同期高位,对盘面形成了一定的压制,8月上旬国内天胶价格下调至三季度低点。之后随着国内轮胎开工率回升,市场采购力度增加,叠加海外轮胎订单相对充足,使得青岛地区天然橡胶总库存回落,港口库存压力下滑,推动8 月中下旬胶价大幅上涨。9 月份虽然全球天然橡胶供应进入季节性的增产旺季,但是由于前期天气扰动加大、资金炒作热情高涨,叠加下游轮胎以及汽车行业的持续改善,市场看涨氛围明显。天胶 2401 合约价格于9月初第一个交易日收于涨停板,9月2日,价格高开低走震荡收长上影线阴线,盘中价格创今年以来新高。之后,在前期利好逐渐消化下,胶价市场重心略有回调。

二、2023年四季度橡胶产业链供需格局分析

2.1 四季度金融市场风险犹存

北京时间9月21日周四凌晨2点美联储如期公布9月利率决议,暂停加息,符合市场预期。在今年7月份加息25个基点后,联邦基金利率目标区间升至5.25%-5.50%后再次暂停。此轮美联储已加息11次,利率达到2001年3月以来新高。虽然9月份再度暂停,但点阵图暗示年内还要再加息一次,因此11月是否还会重启备受关注。

随着美国增长预期上调以及衰退预期退潮,联储开始更加关心经济“再加速”是否会令通胀压力“卷土重来”,联储官员7月底以来跟市场的沟通立场明显转鹰,而且在近期表态中反复提及劳动力市场“再平衡”的进程有不确定性,尤其是“薪资增长和联储通胀目标仍不匹配”。美联储主席鲍威尔在本次会议上展现出的鹰派姿态,从某种意义上说明美联储对当前的通胀水平并不满意。因此可能出现的情况是,美联储利率在后续较长的时间中都保持在高水平,以此抑制通胀的反弹。

此外美国政府2023财年将于9月30日结束,而民主共和两党党争不断,目前仍无法就临时拨款法案达成一致,导致政府9月底关门风险陡增。如果出现极端状况,美国政府一旦关门,将进一步削弱投资者对美国财政健康和治理能力的信心,甚至有金融机构担忧,一旦长时间关闭,美国经济最快在今年第四季度就将陷入衰退。因此四季度该事件起到决定性影响,不确定仍然较大,或对整个金融系统产生冲击。

2.2 四季度全球天胶产量处于高产期

近期伴随着国内外天气好转,降雨量减少,国庆节前国内外产区不规律降水稍有缓和,有利于天胶产量的释放。尽管11月中旬和12月中旬国内云南产区、海南产区将逐步停割。但是四季度全球处于产量高产期,产量存在上涨的预期。按照产量季节性来看,每年四季度全球产量处于年内高点,后期市场供应压力存在增加的预期。不过,四季度存在天气扰动的可能,因此关注天气变化对阶段性产量的影响。

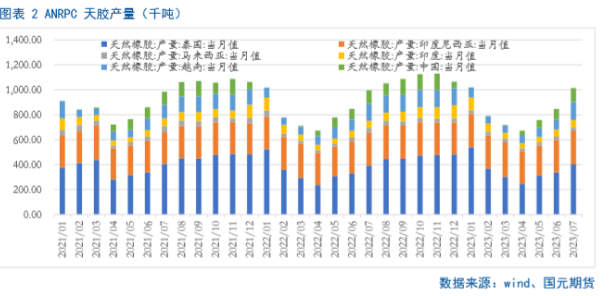

ANRPC最新发布的2023年7月报告预测,2023年全球天胶产量料同比增加2.5%至1493.7万吨。其中,泰国增2.5%、印尼增1.8%、中国降0.1%、印度增3.8%、越南增0.2%、马来西亚增11.4%、其他国家增2.8%。其中,较6月中旬发布的预测报告来看产量上调了4.9万吨,主要是上调越南增幅。

2.3 ANRPC上调需求增速

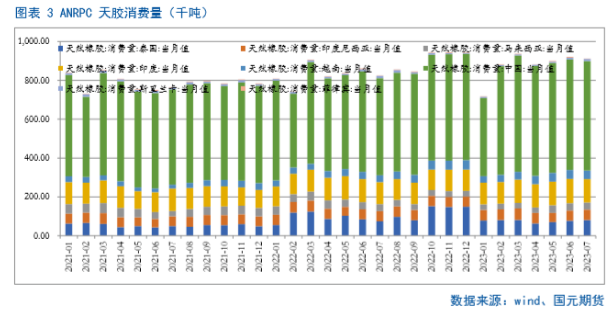

三季度在内外需求逐渐好转的背景下,国内外市场需求端恢复好于预期,叠加主产区天气扰动,天胶价格一路上涨。从ANRPC最新发布的2023年7月报告预测来看,2023年全球天胶消费量料同比增0.4%至1560.1万吨。其中,中国增0.2%、印度增5.7%、泰国降26%、马来西亚增5.8%、越南增8.5%、其他国家增0.6%。较6月报告预测来看,全年消费量上调48.3万吨,消费量增速由同比下降0.03%调整至增0.4%,主要是大幅上调印度以及越南的增幅。其中印度由之前1.9%的增幅上调至5.7%,越南由之前5.8%的增幅上调至8.5%,而中国增速由之前的4.3%下调至0.2%。据印媒9月21日消息,印度橡胶协会执行董事表示,印度国内天然橡胶消费量在2022-23财年达到创纪录的135万吨,比2021-22财年的123.8万吨增加9%。从ANRPC生产协会前7个月的生产情况来看,今年1-7月份ANRPC各国的总消费量达到615.4万吨,处于三年以来的高位,说明市场整体需求处于恢复。虽然四季度,全球宏观市场存在较多的不确定性,但是从今年整体的表现来看,市场对于全球需求端的表现仍有一定的期待。

2.4 四季度国内产区即将步入停割期 但进口仍保持高位增长

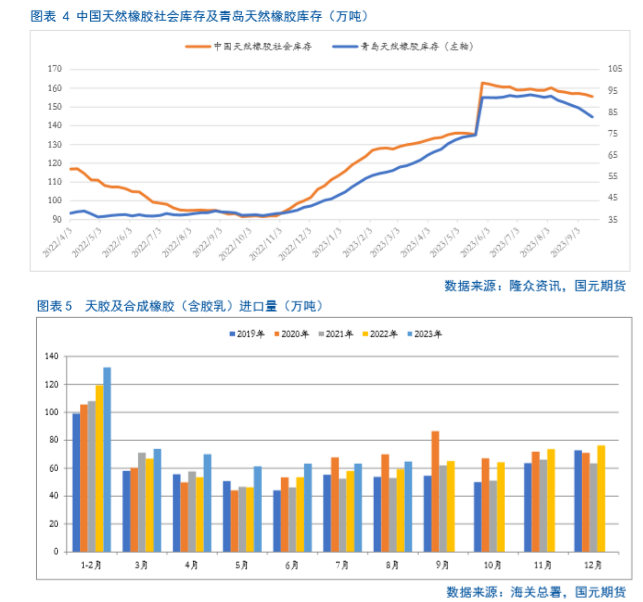

三季度在国内下游持续恢复的背景下,虽然进口胶集中到港量持续增加,但国内天然橡胶社会库存呈现边际下滑趋势。据中国海关总署数据显示,今年前8个月,国内进口天然及合成橡胶(含胶乳)合计528.7万吨,同比增加15.74%,处于5年同期以来的高峰。截至9月17日,国内天然橡胶社会库存量达到155.57万吨,青岛天胶保税区和一般贸易合计库存量达到82.8万吨,虽然远高于去年同期,但是处于三季度的低位,说明市场逐渐好转。四季度,我国云南、海南主产地即将步入停割期,届时国内产量将处于下滑趋势,不过由于外围市场处于高产期,而进口市场有一定的增长预期,因此四季度国内天胶市场库存持续高位。

2.5 轮胎市场产量、出口量同步提升,行业景气度持续修复

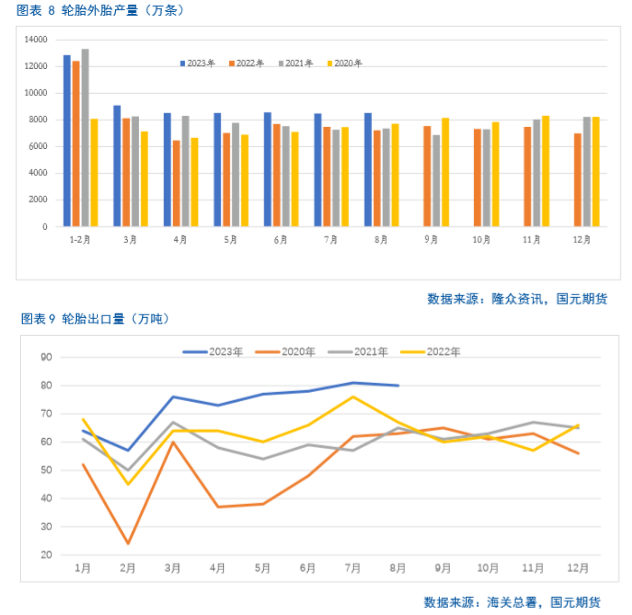

从下游市场来看,随着国内经济复苏,汽车市场持续增长,拉动了轮胎需求走高。三季度国内轮胎市场逐步回暖,尤其是9月份,伴随着旺季需求的到来,装置开工率回升较为明显。截至9月21日,全钢胎和半钢胎的装置平均开工率维持在64.6%和72.14%,较二季度末分别上涨5.44个百分点和2.29个百分点。今年前8个月,轮胎外胎产量达到64596.8万条,较去年同期上涨13.9%。8月份我国橡胶轮胎外胎产量为8529.9万条,同比增加17.4%,远高于前8个月增速。从轮胎替换市场来看,7 月份处于国内旅游旺季,轮胎替换需求强劲;而8 月初多地受台风影响,出行量减少, 需求下滑;8 月末虽然各地开学对销量有一定的拉动,但是整体销量仍处于下滑趋势。步入 9 月份,随着金九银十旺季的来临以及中秋、国庆双节的即将到来,替换市场或有一定的拉动,对上游天胶市场存在一定的利好支撑。据统计,截至9月21日,国内全钢胎和半钢胎库存天数分别在40.19天和37.48天,分别处于三季度以来的相对低位,尤其是全钢胎的天数下探至6月底以来的低点。从出口市场来看,今年前8个月中国橡胶轮胎出口总量为586万吨,较去年同期上涨14.88%,尤其是7月份,出口创今年以来新高,而8月份也继续保持高速增长,主要是三季度随着北美市场去库存基本结束,叠加海运费保持低位,轮胎出口市场向好,带动国内轮胎公司业绩持续改善。当前轮胎产量、出口量同步提升,行业景气度持续修复,产销呈现两旺的局面,四季度将延续的概率偏大。

2.6 三季度全球汽车市场需求大幅回升 四季度仍有期待

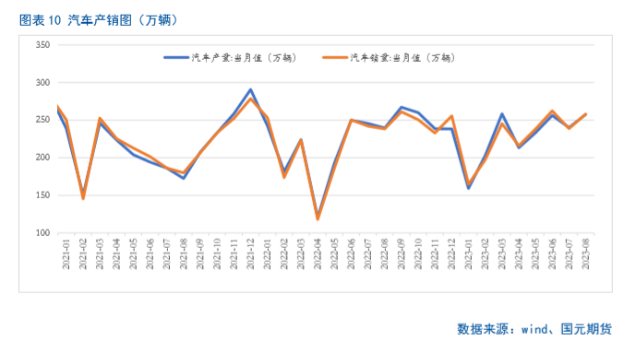

7-8月是车市的传统淡季,今年7月,汽车产销量曾出现了同比、环比双下滑。为进一步稳定和扩大汽车消费,促进消费持续恢复,中央政府于7月25日研究制定了新版《关于促进汽车消费的若干措施》。除了针对汽车行业的政策外,国务院办公厅还于7月28日转发了国家发改委《关于恢复和扩大消费的措施》。在国家促消费政策及车企优惠促销等因素驱动下,产销继续保持恢复态势。加之去年同期南方限电等影响,8月份汽车市场整体呈现出了淡季不淡的局面,环比同比均有所增长。据中汽协会数据统计,8月份,我国汽车产销分别完成257.5万辆和258.2万辆,环比分别增长7.2%和8.2%,同比分别增长7.5%和8.4%。从今年前8个月的整体表现来看,1-8月份我国汽车产销分别完成1822.5万辆和1821万辆,同比分别增长7.4%和8%,生产增速较1-7月持平,销售增速较1-7月回落0.1个百分点。

当前国家出台多项促汽车消费、稳行业增长措施,工信部等七部门联合发布《汽车行业稳增长工作方案(2023—2024年)》。后期伴随各项政策效果不断显现,加之汽车行业即将进入“金九银十”销售旺季,各大车企也在不断推出新产品,或将有助于市场需求进一步释放。值得注意的是,今年汽车出口持续增长。数据显示,今年1-8月汽车出口294.1万辆,同比增长61.9%。其中,乘用车出口245.5万辆,同比增长69.8%;商用车出口48.6万辆,同比增长31.1%。甚至今年全年汽车销量有望实现3%的正增长。

从外围市场来看,据LMC Automotive最新发布的报告显示,2023年8月全球轻型车经季节调整年化销量实现连续第六个月增长,由7月调整后的9700万辆/年升至9900万辆/年。当月全球轻型车销量同比增长9.6%达730万辆,1-8月的累计销量也较2022年同期增长10.3%达5700万辆。主要是得益于美国、西欧和东欧市场的轻型车销量均在8月实现了两位数同比增长,主要是基于去年同期基数较低以及供应端问题的缓解。

根据欧洲汽车制造商协会(ACEA)最新公布的数据显示,2023年8月欧盟乘用车销量同比增长21%至787,626辆,已连续第13个月增长。尽管八月通常是汽车销售放缓的月份,但两位数的增长表明欧盟市场正在从去年的零部件短缺中反弹,且大多数市场都出现了两位数的百分比涨幅。

综合来看,对于国内市场而言,在各地汽车促销费政策的支持下,叠加金九银十需求旺季的到来,对天胶市场存在一定的正反馈;从外围市场来看,种种迹象表明市场也在不断的恢复中,因此后续车市仍有一定的期待。

三、后市展望

从供需基本面来看,四季度全球天胶处于高产期,产量存在上涨的预期。从消费来看,2023年随着国内经济复苏,汽车市场持续增长,拉动了轮胎需求走高,四季度在政策的利好支撑下,下游轮胎市场延续好转的预期偏强,叠加国内外汽车市场产销好于预期,需求端表现或将延续向好的局面。但是当前国际经济形势依然错综复杂,虽然美联储9月议息会议维持当前利率不变,没有进一步加息,释放的信号显示高利率将维持较长时间。在高利率背景下,市场对全球经济增长的担忧加剧。而且当前美国政府民主共和两党党争不断,目前仍无法就临时拨款法案达成一致,导致政府9月底关门风险陡增,后续不确定性增加。

因此综合宏观及基本面的实际情况,我们认为四季度天胶价格将大概率围绕宏观市场表现以及需求端的恢复情况进行交易。若宏观市场预期向好,需求端也有明显的改善,市场或将迎来一波采购,价格仍有上行空间;否则尽管下游市场向好,但是宏观表现不佳,价格持续宽幅震荡的概率偏大,谨慎操作。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号