一、市场价格回顾

1.1 国产市场价格回顾

2022年12月国内氧化铝现货价格演绎先涨后稳行情,氧化铝加权月均价为2880元/吨,较上月上涨110元/吨,环比上涨3.97%。本月中上旬,前期因环保政策及突发事件导致减产的氧化铝企业逐步复产,但短期供应增量有限,叠加部分新投产能延期释放,市场可流通的现货依旧偏紧,且仍有零星高价成交出现,南北方价格延续小幅上涨态势。本月下旬,国内疫情放开导致企业用工紧张,生产及物流运输均受到一定限制,且成本居高不下导致晋豫地区前期减产的氧化铝企业复产意愿较低,现货紧俏促使持货商报价坚挺。但经过前期较为集中的备库和补库,临近年底下游询价采购意愿逐步转淡,成交活跃度明显下降,氧化铝价格逐渐趋稳。另外,受电力紧张影响,本月贵州区域内电解铝企业已采取两次降负荷措施,但据调研了解目前减产规模尚未达到预期,短期对氧化铝需求影响有限,后续仍需关注实际减产情况。

1.2 海外市场价格回顾

12月海外氧化铝市场交投活跃度较低,仅追踪到2笔海外成交,价格小幅上涨后趋稳。虽然随着国内外价差缩小,国内下游企业采购意愿有所回暖,但是国内下游仍以采购国产货及执行长单为主,对于进口货的采购需求有限,近期氧化铝进口量仍维持较低水平。

1.3 影响价格的因素分析

12月氧化铝价格上涨后出现趋稳迹象,影响价格变化的主要因素分为以下三点:

第一,受疫情、重污染天气及成本高企等影响,晋豫地区氧化铝产能利用率依旧较低,且短期复产意愿不高,叠加部分新投产能延期投产导致供应端增量较少,本月现货供应偏紧的格局持续存在,部分持货商报价坚挺。

第二,下游铝厂及贸易商保持一定的采购积极性,货源紧张促使成交价格不断上涨,整体市场看涨情绪较浓。然而,经过前期较为集中的备货,月底下游及贸易商入市意愿逐渐降低,执行现有长单为主,按需采购,市场交投热度减退。

第三,四川、广西等地电解铝增复产进度缓慢,而贵州因电力紧张屡次实施降负荷措施,需求增量持续不足。

二、氧化铝产能产量分析

随着国内氧化铝价格迎来反弹及原材料成本压力有所缓解,今年12月份国内氧化铝企业减产意愿明显下降,部分地区增复产预期增强。据Mysteel调研统计,2022年12月国内氧化铝企业复产产能累计达到150万吨/年,主要集中在广西,产量逐步恢复至正常水平。另外,河北及广西区域的新建项目稳步推进中,但受疫情、原材料供应等影响,项目投产预计延期至明年第1季度。

三、进出口分析

据海关总署数据显示,2022年11月中国氧化铝进口量为19.61万吨,环比下降21.79%,同比增长24.19%;氧化铝出口量为8.55万吨,环比增加45.58%,同比增长984.86%;氧化铝净进口量为11.06万吨,环比下降42.38%,同比下降26.26%。

另外,2022年1-11月中国氧化铝累计进口189.68万吨,同比下降38.24%;累计出口95.02万吨,同比增长719.84%;累计净进口94.67万吨,同比下降67.96%。

从海外各港口的氧化铝船只发运量上来看,虽然11月份氧化铝出口量有小幅增加,氧化铝进口量存在明显下降,但中国氧化铝市场依旧呈现净进口现象。受海外氧化铝企业生产成本影响,部分氧化铝企业生产经营压力较大,持货商挺价惜售情绪较浓。但国内氧化铝供应过剩压力仍存,下游电解铝企业询价接货意愿较低,导致11月份氧化铝进口量明显下降。

进入11月份后,海外氧化铝价格维持弱稳趋势,据Mysteel监测数据显示,11月份海外市场共计成交4笔,其中澳洲氧化铝FOB成交价在350美元/吨左右。今年11月至今,随着国内氧化铝价格止跌回落,国内外价差缩小,叠加临近冬季,下游稳产保供情绪增加,市场询价接货意愿提高,对进口氧化铝需求存在增量预期。而且,汇率波动对氧化铝进口提供有利条件。Mysteel预计2022年12月中国氧化铝仍将维持净进口状态。

四、电解铝产能产量分析

据Mysteel调研统计,2022年12月电解铝产量较上月有所增加。主要原因分为以下两点:第一,白音华项目投产持续进行,新增产量不断释放。第二,虽然贵州电解铝企业降负荷生产影响产能27万吨,但实际影响产量有限。

五、供需平衡

供应方面:受疫情影响,国内矿山工人多数已提前放假返乡,矿山开工率下降,部分企业面临减产风险。并且目前汽运司机紧缺,上游出货及下游提货均受到限制。另外,虽然本月氧化铝价格触底反弹,但整体复产进度较为缓慢,氧化铝企业产能利用率一直维持低位,且今年4季度新投项目均延期投产,整体市场流通的现货偏紧。需求方面:一方面,贵州电解铝企业继续实施减负荷生产,目前各企业减产规模尚未达到预期,并且西南地区电解铝増复产进度仍旧缓慢。另一方面,电解铝企业月初备货积极性较高,临近月底,下游询价接货意愿逐步转淡,企业已基本进入按需采购状态,而且近期铝价表现不佳导致盈利空间缩窄,下游铝厂对高价货源接受度有所下降。整体来看,12月氧化铝供需维持紧平衡状态。

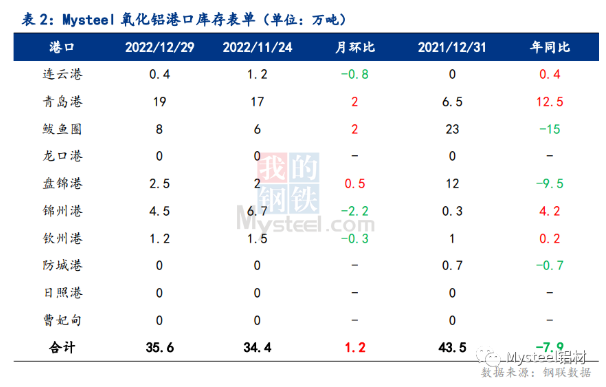

六、港口库存

截止12月29日,据Mysteel统计10个主流港口氧化铝现货库存量为35.6万吨,较上月(2022年11月24日)增加1.2万吨。本月国内氧化铝港口库存小幅增加,随着国内外价差缩小,下游企业询价采购进口货的意愿有所上升,而且南货北运货源有增,北方港口库存明显增加。然而,受船期影响,进口氧化铝到港量一般,且国内现货偏紧情况下,港口提货速度加快,明显缓解港口库存压力。

七、成本及利润分析

受益于部分原材料价格震荡下跌,今年12月份国内氧化铝行业企业采购成本进一步下降,伴随着国内价格不断上涨,行业盈利状况明显改善,行业景气度显著回温。

据Mysteel分析,本月国内氧化铝行业成本下降的主要原因仍在于铝土矿、烧碱及煤炭价格出现小幅下滑空间。第一,虽然冬季国内铝土矿开采受限且氧化铝增复产带动需求增加,导致国内供应紧张局面持续,但是由于疫情、高成本、采暖季限产影响仍在,买方压价采购意愿强烈,局部地区价格出现短暂松动,但国内价格整体仍处于高位运行。第二,受下游需求提振不足及低价货源冲击等影响,本月内山东多地、河北、山西区域烧碱价格小幅下调。据Mysteel了解,今年12月份山西液碱采购价格小幅下调50元/吨(折百)。第三,疫情管控持续以及大集团外购价格下调背景下,主产地多数煤矿继续以保供发运为主,而电厂主要以长协补充以及采购一定量的进口煤,对于市场煤的采购计划量并未明显增加,同时非电行业利润空间挤压,主要也以刚需采购为主,煤炭价格整体延续偏弱态势。

八、下月预测

从时间点来看,下月国内氧化铝市场大概率演绎春节行情,市场热点基本将围绕春节假期及开工展开,而价格缺乏较大的表现空间。从影响因素来看,虽然原材料价格存在震荡上涨预期导致企业采购成本压力增大,但是短期成本端对价格影响较小,仍主要起到一定支撑作用。下月市场焦点在于供应端变化。在前期氧化铝价格持续上涨及下游需求增加情况下,氧化铝企业稳产增产需求提升,而且随着采暖季进入后半程,重污染天气管控压力有望下降,北方氧化铝复产规模可能扩大。另外,明年第1季度南北方多个氧化铝新建项目产能陆续释放,市场担忧供应增加情绪升温,价格上行压力增大。而下月需求端重点仍在于西南电解铝增复产进度,电力供应紧张问题仍在。

综上所述,预计明年1月份国内氧化铝现货价格将滞涨趋稳。下月预测北方现货价格运行区间在2900-3000元/吨,南方现货价格运行区间在2800-2850元/吨。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号