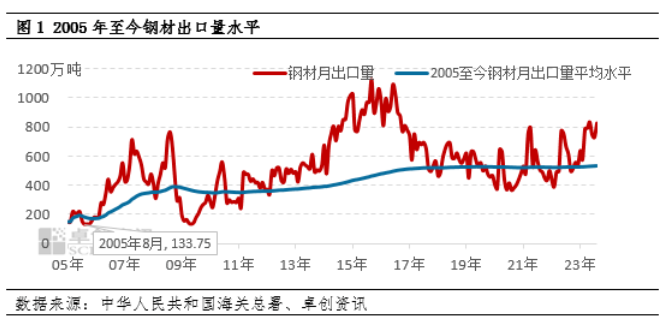

对于经济增长的三驾马车来说,出口量一直是一个重要的参与指标。2005-2023年时间维度内,钢铁的出口量高于历史平均水平。海关数据显示,2023年9月份钢材出口量806.3万吨,较2005年1月份的149.2万吨增幅超过4倍有余。之所以选择2005年起始的数据,是因为同样在第十个五年计划末期,我国钢铁面临过产能过剩的问题,通过出口来解决一部分需求的释放,成为当时的一个策略。

钢材出口对外依存度处于历史中位偏低水平

钢材出口水平较上月略有回落,但整体依然处于年内较高水平,累计出口量较去年同期增幅超过三成。海关总署最新数据显示,2023年1-9月份,中国出口钢材6681.80万吨,同比增31.8%。今年前9个月中国钢材出口额累计658.6亿美元,同比降10.7%。据此测算,1-9月中国钢材出口均价为985.72美元/吨,同比降32.2%。9月份,中国出口钢材806.30万吨,环比降2.6%,同比增61.8%;出口额为65.6亿美元,环比降2.2%,同比降5.9%;据此测算出口均价为814.2美元/吨,环比增0.4%,同比降41.8%。

通过商品的行业延伸,按照经济学逻辑,采用一个指标——出口依存度,来说明出口和产量的关系。本次选取钢材的出口依存度=出口量/产量*100%作为测算模型。样本数据中选取2005年1月至2023年9月的出口量和产量数据。其中2009年6月钢材的出口依存度谷值在2.34%,2008年8月钢材的出口依存度峰值是在16.06%。而经过近些年我国钢铁行业的整体发展,产品升级换代,重要零部件国有化优势增强,2023年9月钢材的出口依存度在6.84%,处于历史中位略偏低的水平;年内来看则略低于8月份的7.11%和5月份的7.05%,居于第三位。

钢材出口量继续高于历史平均水平

从近年来钢材出口量运行情况来看,短周期角度,9月处于季节性回升阶段,近期受到全球经济复苏差异化的影响,发展中国家的需求减弱,钢材出口量要弱于今年的5月份和8月份。长周期来看,海关数据显示,9月份钢材的出口量在806.3万吨,远高于历史平均水平533.74万吨;主要也是因为经过特殊事件之后,全球经济逐步进入恢复性增长阶段,通过国际货币基金组织(IMF)10月份发布的最新一期《世界经济展望》显示,未来全球经济增速或有继续放缓趋势,尤其2023和2024年的全球经济增速预计在3.0%和2.9%,均低于2022年的3.5%。从钢材出口量的历史极值表现来看,2021年4月达到出口量的峰值144.28万吨,而2005年10月份则是出口量的谷值3.67万吨。

备注:2005至今钢材出口量平均水平选取2005年1月至今钢材出口量的连续算术平均值。

钢材出口量高于平均水平

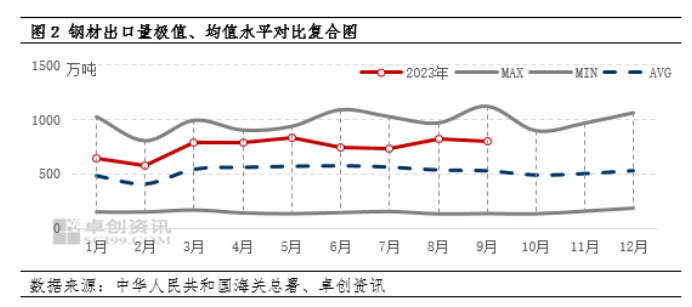

通过对比分析钢材出口量数据的位置来看,2023年前9个月钢材出口量均高于平均值水平。同时通过趋势表现来看,未来三个月的出口量大概率不会超过5月份的年内最高水平,整体呈现震荡趋弱的态势。具体预测数据可参见表1。

钢材出口量季节性表现更强

卓创资讯通过近18年钢材出口量的季节性数据作图,从中可以发现2023年2、5、8月的走势高于季节性指数, 6、9月份的走势明显低于季节性指数,振幅略有放大,前三季度的表现来看趋势除6-9月份之外多数月份符合近18年的季节性表现。

未来钢材供需变化值得关注

未来三月来看,预计钢材的出口量水平震荡减少,对于价格的影响因素或趋弱。届时钢材价格的影响因素将会逐步由基本面转向政策面的导向,钢材市场价格则会维持筑底反弹的进程。

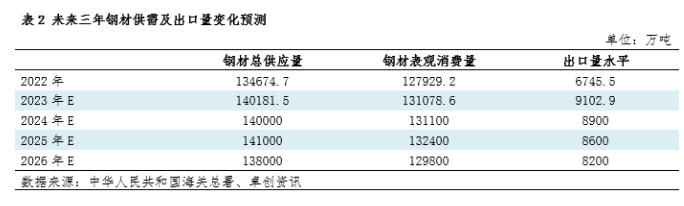

从钢材的供应量数据表现来看,9月份钢材供应量在11845.5万吨,11-12月份略有降温。从表观消费量的数据表现来看,9月份钢材表观消费量在11039.2万吨,10-12月份同样有所减少。

从行业角度来看,全球经济未来增速仍存在一定不确定性。尤其是美联储11月份加息与否尚无定论,大宗商品市场表现压力较大。而我国出口的钢材更多以普通地产和基建为主,流入新兴国家建设。未来伴随各地的地缘政治差异化进一步凸显,全球经济复苏的步伐依然决定了钢铁需求的释放进度。

未来三年来看,考虑到国内钢铁第十四个五年计划在2025年结束,同时有2035年愿景目标纲要的引领,未来钢材整体供需格局继续处于供应先增后降和供需紧平衡的状态。而我国的钢材出口量将会面临两方面的影响。一方面,伴随人口红利逐渐消失,各方资金在国际新兴市场纷纷建厂投产钢铁生产,从而减少了一部分对我国钢材本土产品的出口需求,而且这一趋势是相对不可逆的。另一方面,在一带一路从事实到落地推进有效进程中,一带一路沿线国家对于我国钢材品种的需求也在逐步落地,从而支撑了我国钢材品种的出口需求,从而减少了一部分国内钢材供应压力。具体预测数据,通过卓创资讯钢材供需模型进行预测,详见表2。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号