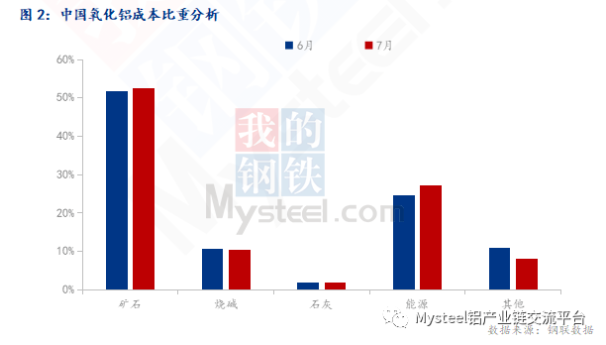

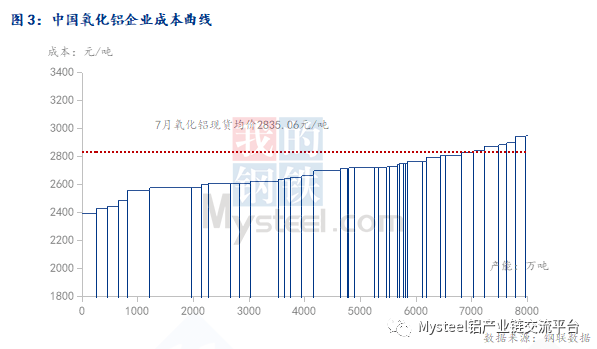

据Mysteel数据显示,截止2023年7月,中国氧化铝行业加权平均完全成本2679元/吨(优化统计口径),较上月下跌12元/吨。今年7月份国内氧化铝原材料价格继续呈现涨跌互现局面,相较于烧碱价格整体表现相对乏力,铝土矿及煤炭价格上涨势头渐显,导致企业降本压力有所增大。

第一,国内铝土矿价格演绎稳中上涨行情,继续保持高位运行。河南矿山复垦影响持续且国内降雨天气增加,导致国产铝土矿开采受限,供应紧缺,局部报价谨慎上涨。而进口矿仍以长单执行为主,现货货源依旧较少,进口需求增加导致持货商挺价意愿较高,价格居高不下。

第二,国内烧碱价格涨跌互现。虽然局部地区装置检修导致供应下降,对价格形成利好,但是国内下游需求缺乏改善,叠加出口询盘低迷,市场拿货心态偏谨慎。同时主力下游采购价格不断下调导致区域价格持续下跌,市场谨慎观望情绪较浓。

第三,国内煤炭价格出现稳中上涨局面。处于迎峰度夏阶段,且高温天气仍将持续,基于长协兑现较为稳定,下游阶段性释放补库需求。随着电厂需求释放增加,叠加大型煤企外购价格上调,产地市场情绪提振,煤矿拉煤车辆增多,主产区煤价稳中偏强运行。

据Mysteel统计,2023年7月中国氧化铝行业平均盈利156.06元/吨。虽然7月份国内铝土矿及煤炭价格有所上涨,导致企业降本空间不大,但是当月国内氧化铝价格不断上涨,行业利润得到修复。

Mysteel预计8月份国内氧化铝原材料价格窄幅震荡概率较大,成本支撑渐强。矿石方面,短期国内铝土矿开采能力不足,国产矿供应紧张局面难以缓和,同时近期氧化铝价格持续上涨,在利润修复带动下生产意愿偏强,刚需有望增加,预计8月份国内铝土矿价格延续高位震荡走势。烧碱方面,虽然目前烧碱价格触底难度依旧存在,但是部分下游行业新一轮招标采购开始,叠加行业传统小旺季到来以及液碱价格合适情况下,采购量或小幅增加,供应端液碱连续几月产量下滑,市场供需差开始逐步收窄,预计8月份国内烧碱价格或出现反弹行情。煤炭方面,主产地煤炭供应保持稳定供应,全国高温天气或将逐步缩减,电厂日耗将小幅减少,加之台风带来的强降水影响,水电或有起色,带动下游采购需求缩减,同时电煤长协供应充裕,非电刚需采购,在供给宽松及电厂高库存态势下,预计8月份煤炭价格将区间震荡偏弱运行。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号