6月19日,氧化铝正式期货上市。SMM铝研究团队正式推出《氧化铝行业知识科普系列》,本篇为该系列报告第十篇。在前期报道中,SMM阐述了国内氧化铝企业对于进口和国产铝土矿的消耗情况,分析发现,国内氧化铝产业尤其是近几年的新投氧化铝产能多以使用进口矿为主,令氧化铝行业对于进口矿石的依存度进一步加深,故本篇SMM将对中国铝土矿进口情况及其发展趋势进行简析,具体内容如下。

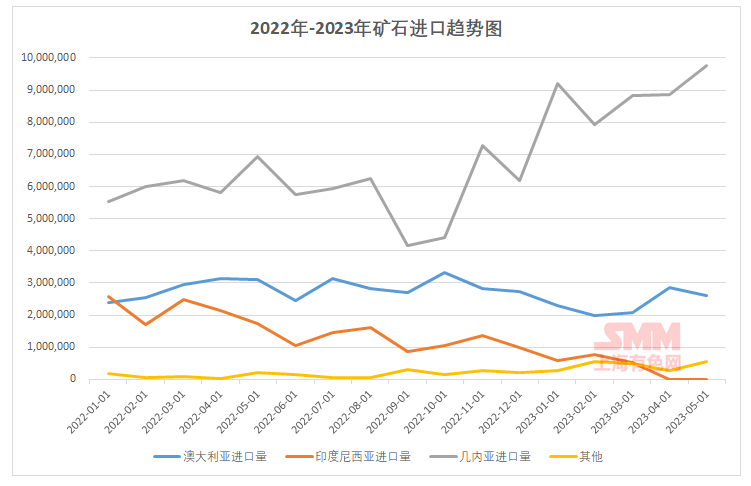

据SMM数据显示,2022年中国铝土矿进口总量12568.9万吨,同比增加17.0%,其中几内亚矿石占比56.2%,进口量同比增加28.5%、澳大利亚、印度尼西亚矿石占比稳居前三,分别占矿石总进口量的56.2%、27.2%和15.2%。此外,中国还进口少量的土耳其、黑山、加纳和马来西亚的矿石,但四国矿石仅占总进口量的1.4%。2023年1-5月中国铝土矿进口总量6059.2万吨,同比增加8.6%,其中几内亚矿石进口占比抬升至73.7%,澳大利亚矿石进口占比19.6%、印度尼西亚矿石占比由2022年15.2%下滑至3.1%。此外,土耳其、黑山、加纳和马来西亚四国的矿石占比由2022年的1.4%上升至3.6%。主因印尼禁止铝土矿出口,自4月份开始便无矿石出口至中国,此前使用印尼矿的氧化铝产能将近750万吨/年,在印尼提出禁矿政策后,部分产能选择更换其他进口矿石或国产矿石,更有少量产能选择减产以应对矿石现货稀缺的现实。

从矿石进口发展趋势来看,几内亚作为中国最依赖的铝土矿进口大国,进口量增速明显,仅在2022年9月进口量有所下滑,主因传统雨季影响,矿石发运受限,后续雨季结束,进口量快速修复,整体呈稳步增长趋势。2023年5月几内亚矿石进口量975.6万吨,同比增加40.6%。几内亚进口量增量如此显著,主因印尼提出禁矿后,将近550万吨氧化铝产能切换为使用几内亚矿石,按照1吨氧化铝消耗2.7吨左右的主流几内亚矿石来计算,国内氧化铝厂对于几内亚矿石的需求增加了1500万吨/年。此外,2023年土耳其、加纳、巴西三国进口量占比由2022年的0.8%上升至3%,整体可以看出自印尼禁矿后,国内氧化铝厂正在积极主动寻求更多矿石可替代国,虽然短期难以撼动几内亚和澳洲的占比份额,但是新增矿石供应国愈多,意味着国内氧化铝厂原材料端的风险亦有所减弱,对于国内氧化铝行业生产的稳定性起到了一定积极作用。

整体而言,印尼矿石出口禁令一定程度上推进了国内氧化铝企业寻求多元化矿石进口路径的进程,矿石出口国的政策变化、国际贸易格局的演变,都将对氧化铝行业产生长久且深远的影响。今年印尼再次提出禁矿,原材料供应稳定性问题引发关注。SMM了解此前使用印尼铝土矿的国内氧化铝厂,除个别厂家选择减产以应对禁矿外,其他厂家基本已经寻求到了新的矿石来源。本次禁矿对于氧化铝生产稳定性的负面影响基本可以控制,但禁矿本身对于矿石价格的支撑作用仍在,高位运行的矿价造成了氧化铝成本的增加,最终造成利润减少的负面影响,或将长期存在。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号