摘要

本文是《山川激越 风禾近起》2023年春季策略报告中有关棉花部分的原文。报告指出,棉花市场仍处于牛市进程中,未来半年的核心因素是面积大降、消费复苏和加息结束,三重利多可能驱动棉价继续上涨。预期结论:美棉12月看[75,95]美分/磅,郑棉1月看[13500,17500]元/吨,棉纱现货看[22000,26000]元/吨。策略建议:下游逢低增加原料补库,资金逢低做多1月或买入看涨期权。偏差与核心因素:全球市场,棉粮比价历史低位,各主产国逐步兑现减面积利多;上轮熊市已定价消费利空,实际消费好于市场预期;加息接近尾声,基金可能重新多配棉花;美棉看涨。国内市场,新疆增粮减棉,面积大降可能刺激抢收;内需强劲复苏,弥补出口减量,整体消费看好;资金超配棉花,带来流动性溢价;郑棉看涨。风险因素:主要来自面积天气和宏观政策。目前来看,棉花市场的走势完全符合笔者在春季报告中的预判,牛市行程已然过半,未来仍然可期。

一、概况与结论

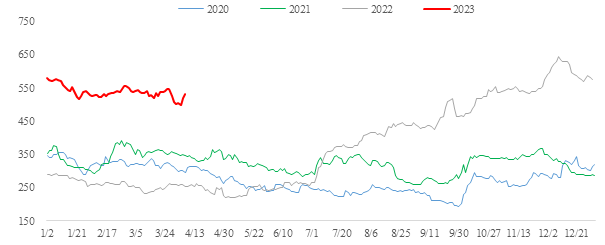

2022年11月至3月,低估修复和消费复苏成为核心因素,驱动棉花从熊市转入牛市,国内外棉价震荡上涨。我们的秋季报告在黑暗中预见黎明,前瞻性地把握住了这次拐点。具体来看,主要分为2个阶段:(1)2022年11月-2023年2月,大熊市导致棉价低估,中国开放引导复苏预期,资金推动棉价修复性上涨;(2)2023年2月-3月,棉花低估修复告一段落,银行业的风险导致避险情绪升温,国内外棉价承压回调。

行至此处,我们认为棉花市场仍处于牛市进程中,未来半年的核心因素是面积大降、消费复苏和加息结束,三重利多可能驱动棉价继续上涨。预期结论:美棉12月看[75,95]美分/磅,郑棉1月看[13500,17500]元/吨,棉纱现货看[22000,26000]元/吨。策略建议:下游逢低增加原料补库,资金逢低做多1月或买入看涨期权。偏差与核心因素:全球市场,棉粮比价历史低位,各主产国逐步兑现减面积利多;上轮熊市已定价消费利空,实际消费好于市场预期;加息接近尾声,基金可能重新多配棉花;美棉看涨。国内市场,新疆增粮减棉,面积大降可能刺激抢收;内需强劲复苏,弥补出口减量,整体消费看好;资金超配棉花,带来流动性溢价;郑棉看涨。风险因素:主要来自面积天气和宏观政策。

图 棉花逻辑图

数据来源:中粮期货研究院

二、偏差与核心因素

(一) 全球棉花市场

本年度全球棉花产量端的变量仅剩印度,我们预计印度产量或下调至500万吨左右。据AGM,截至4月2日当周,印度 2022/23年度的棉花累计上市量约300.5万吨,较三年均值减少约162万吨。权威机构逐月下调2022/23年度印度产量预估,目前CAI的预估是532万吨,USDA的预估是533.4万吨。我们预计,最终印度产量会下调至500万吨左右,这对棉价仍有一些助力。

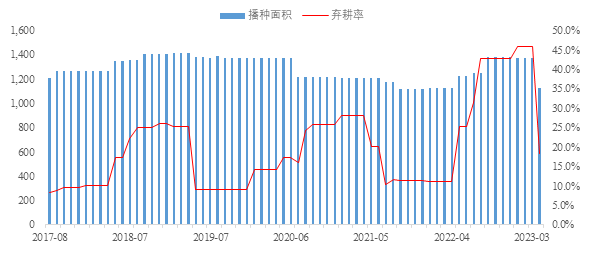

棉粮比价处于近10年同期最低位,市场预计2023/24年度美棉播种面积大幅下降。4月6日,国际棉花和玉米的比价约为12.9%,是近10年同期最低位。这意味着在新年度作物面积竞争中,棉花处于劣势地位。据USDA预估,2023/24年度美棉种植面积为1125.6万英亩,同比减少18.2%。结合USDA展望论坛中的弃耕率和单产数据倒推,2023/24年度美棉产量约为355万吨,同比增加11.1%,出现“面积大减但产量增加”的现象。而目前美棉主产区德州仍然干旱,笔者认为USDA可能低估了美棉弃耕率、高估了产量,这个预期偏差对后市是一个潜在利多。

图2-1:美棉播种面积和弃耕率(万英亩)

数据来源:USDA,中粮期货研究院

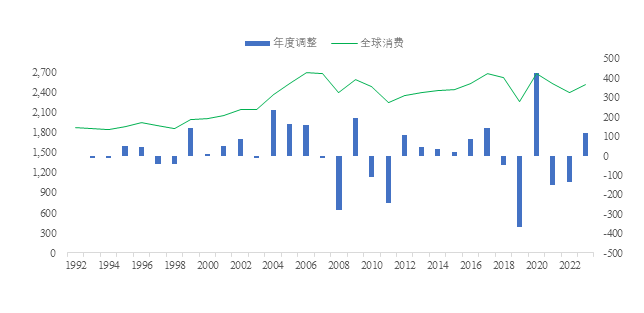

消费方面,消费端的利空已被上轮熊市定价,平衡表对本年度消费的下调基本完成,未来焦点转向消费复苏。3月8日,USDA预计2022/23年度全球棉花消费为2397.3万吨,同比减少134.2万吨,平衡表对本年度消费的下调基本完成。从美棉出口和全球开机来看,实际消费好于市场预期。2月以来,全球棉纺开机持续好转,印度从62%上升到74%,越南从45%上升到68%。美棉出口也持续超预期,截至3月30日,2022/23年度美棉出口净签约为267.7万吨,完成进度102.5%。1月31日,IMF将2023年全球经济增长预期由去年10月份的2.7%上调至2.9%。USDA论坛预计,2023/24年度全球棉花的消费预估为2515万吨,同比增加117.7万吨。全球棉花消费和经济增长同步运行,这意味着棉花消费最差的时候已经过去,后市焦点逐步转向消费复苏。

图2-2:全球棉花消费预估(万吨)(万吨)

数据来源:USDA,中粮期货研究院

资金方面,管理基金净多单已下行至历史低位区间,美联储加息接近尾声,管理基金可能重新迎来做多美棉的窗口。据CFTC,4月4日当周,管理基金在美棉期货市场净多单为-18602张,这是一个极低的数字。弹簧被美联储压到极致,随着银行业风险打断加息计划,管理基金做多美棉的窗口打开,正应了那句老话“物极必反”。

(二) 国内棉花市场

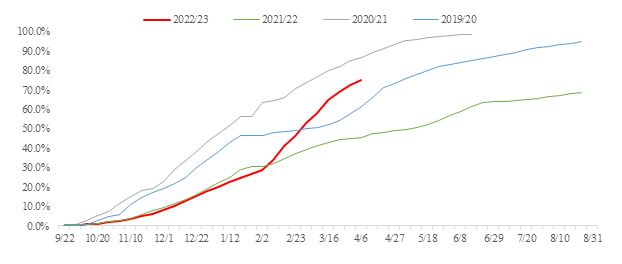

本年度丰产压力较大,但已被市场定价消化。据全国棉花交易市场,截至4月8日,新疆皮棉累计加工总量619.6万吨。预计新疆最终产量约为625万吨,全国总产量约为650万吨。期初工商业库存约为314万吨,本年度进口预估约为120万吨,推算本年度总供应约为1084万吨,供应压力较大。不过,该利空早已被市场定价。据国家棉花市场监测系统,截至4月6日,全国棉花销售进度为74.8%,同比增加28.2个百分点,后续实盘压力不大。

图2-3:国内棉花销售进度

数据来源:国家棉花市场监测系统,中粮期货研究院

下年度棉花种植面积可能大幅下降,单产可能小幅下降,减产和抢收预期逐步成为核心因素。中央提出稳粮增收政策,各地正在落实执行。我们了解到,2023年新疆的棉花种植面积减幅可能在10%-15%。种子科技和完美天气加持,让2022年籽棉单产创出约420公斤/亩的新高。如果天气恢复正常,2023年疆棉单产或有5%左右的回落。综合预判,2023年疆棉产量或在500万吨,同比减幅约20%。当疆棉减产、自由流动和轧花产能过剩相遇,可能会把新花抢收的烈度推升到一个新高度,10月份棉价出现非理性上涨的概率较大。

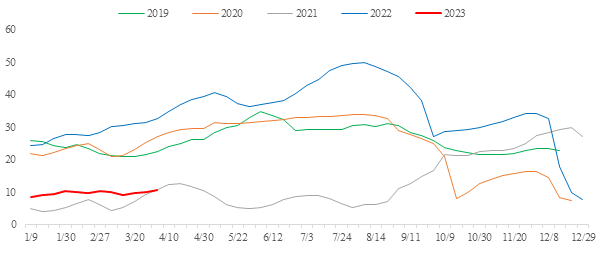

消费复苏成为一个逐渐升温的慢变量,或许金九银十我们才能感受到它的真正威力。目前,国内纺织服装出口承压,但内需强劲。1-2月,全国纺织服装累计出口408.4亿美元,同比下降18.5%。疫情期间为应对物流风险,国外批发商主动超量补库,导致批发商库存很高。现在物流恢复,批发商减少采购、积极去库。导致我国纺织服装出口下降的原因很多,但库存周期是主要原因。可能要到二季度以后,我国纺织服装的出口才能恢复正常。目前内需的增量弥补了出口的减量,整体看我国消费持续复苏。下游开机维持高位,纺纱利润在500-1000元/吨,成品库存维持低位,原料库存在正常水平。据TTEB,4月6日当周,纺企原料库存为29.5天,纺企成品库存为11.1天,织厂原料库存11.7天,织厂成品库存24.7天。综合预判,本年度国内棉花消费约为780万吨。

图2-4:国内棉纱成品库存(天)

数据来源:TTEB,中粮期货研究院

郑棉估值较低,又兼具可选消费品的复苏弹性,吸引资金持续买入,流动性溢价可能推升棉价重心。4月7日,郑棉对整体大宗商品的比价估值为6.2,是2004年以来同期最低。进口亏损和纺纱利润在千元附近波动,国内价格有优势,后道传导比较顺畅。这些特质吸引资金大量流入棉花市场,郑棉持仓为106.1万手,折皮棉现货约531万吨,是2004年以来同期最高。我们认为,流动性溢价可能推升棉价重心。

图2-5:郑棉持仓折棉花数量(万吨)

数据来源:Wind,中粮期货研究院

三、策略与风险提示

风险因素主要来自面积天气和宏观政策。棉粮比价处于历史低位,目前的调查意向也支持减面积逻辑,USDA预计美棉播种面积减少18.2%,我们预计疆棉的播种面积减少10%-15%。但是北半球的种植周期长,从3月下旬横跨到7月底,实播面积和意向面积之间经常出现差异。如果实播面积减幅大于预期,则棉价涨幅会超过预期;如果实播面积减幅小于预期,则棉价涨幅会低于预期。

据国家海洋环境预报中心,拉尼娜将于2023年春季结束,不排除秋冬季发生厄尔尼诺的可能性。一般拉尼娜结束后,美棉主产区德州的降雨会好转。不过长期天气预报充满误差,目前德州干旱威胁仍未解除。在减面积的大背景下,市场对天气尤其敏感。如果今年风调雨顺,确实存在减面积不减产量的可能,棉价的涨幅要打折扣;如果今年出现天气灾害,与减面积形成共振,则棉价涨幅可能超预期。

国外通胀和银行风险并存,美联储紧缩面临两难境地,摇摆的态度可能给棉价带来风险。美联储在3月加息25基点至4.75%-5%,但缩表出现巨大倒退,这体现了美联储的尴尬处境。如果美联储很快结束加息,则对棉价是利多;如果美联储执意压低通胀,那么紧缩的时间会超过市场预期,会给棉价带来压力。

综上所述,我们认为棉花市场仍处于牛市进程中,未来半年的核心因素是面积大降、消费复苏和加息结束,三重利多可能驱动棉价继续上涨。美棉12月看【75,95】美分/磅,郑棉1月看【13500,17500】元/吨,建议下游逢低增加原料补库,资金逢低做多1月或买入看涨期权。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号