经草根调查和市场研究,CME预估2024年11月挖掘机(含出口)销量16900台左右,同比增长13%左右。市场持续回暖:国内市场筑底回升态势明显,出口市场逐步修复,持续复苏。

分市场来看,国内市场预估销量8600台,同比增长近15%。受益于新一轮集中换新周期到来,地产宽松政策效果逐步显现、国家大规模换新政策催化作用显现等因素影响,国内市场有望进入新一轮增长周期。出口市场预估销量8300台,同比增长近12%。受益于国产品牌去库存逐渐完成、同期低基数、海外部分地区需求温和复苏,出口市场向好。

按照CME观测数据,2024年1-11月,中国挖掘机械整体销量持续正增长,涨幅为1.5%,降幅持续收窄。其中,国内市场同比增长超过10.3%,出口市场销量同比下降6%。数据环比2024年1-10月均有改善。

下游端:基础设施投资持续改善

作为挖掘机应用两大下游之一,基础设施投资持续改善。

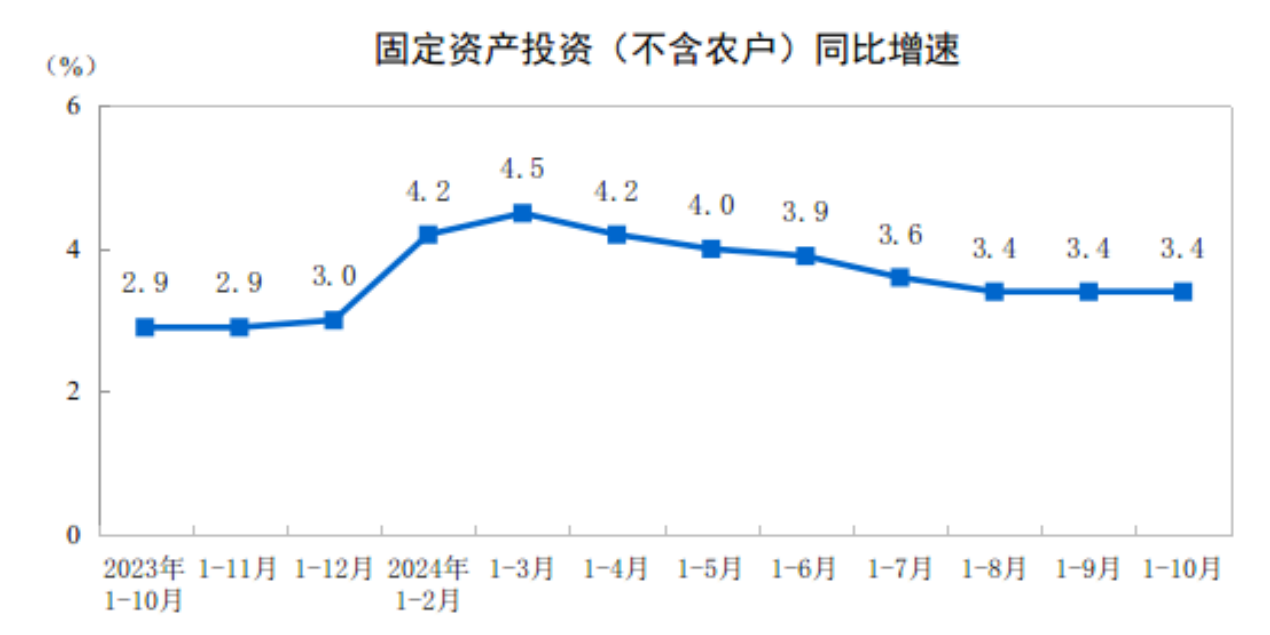

2024年1-10月份,全国固定资产投资(不含农户)423222亿元,同比增长3.4%,其中,民间固定资产投资212775亿元,下降0.3%。从环比看,10月份固定资产投资(不含农户)增长0.16%。

分产业看,第一产业投资7882亿元,同比增长2.5%;第二产业投资145633亿元,增长12.2%;第三产业投资269707亿元,下降0.9%。第二产业中,工业投资同比增长12.3%。其中,采矿业投资增长13.2%,制造业投资增长9.3%,电力、热力、燃气及水生产和供应业投资增长24.1%。第三产业中,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长4.3%。其中,水利管理业投资增长37.9%,航空运输业投资增长19.2%,铁路运输业投资增长14.5%。

下游端:房地产开发投资持续承压

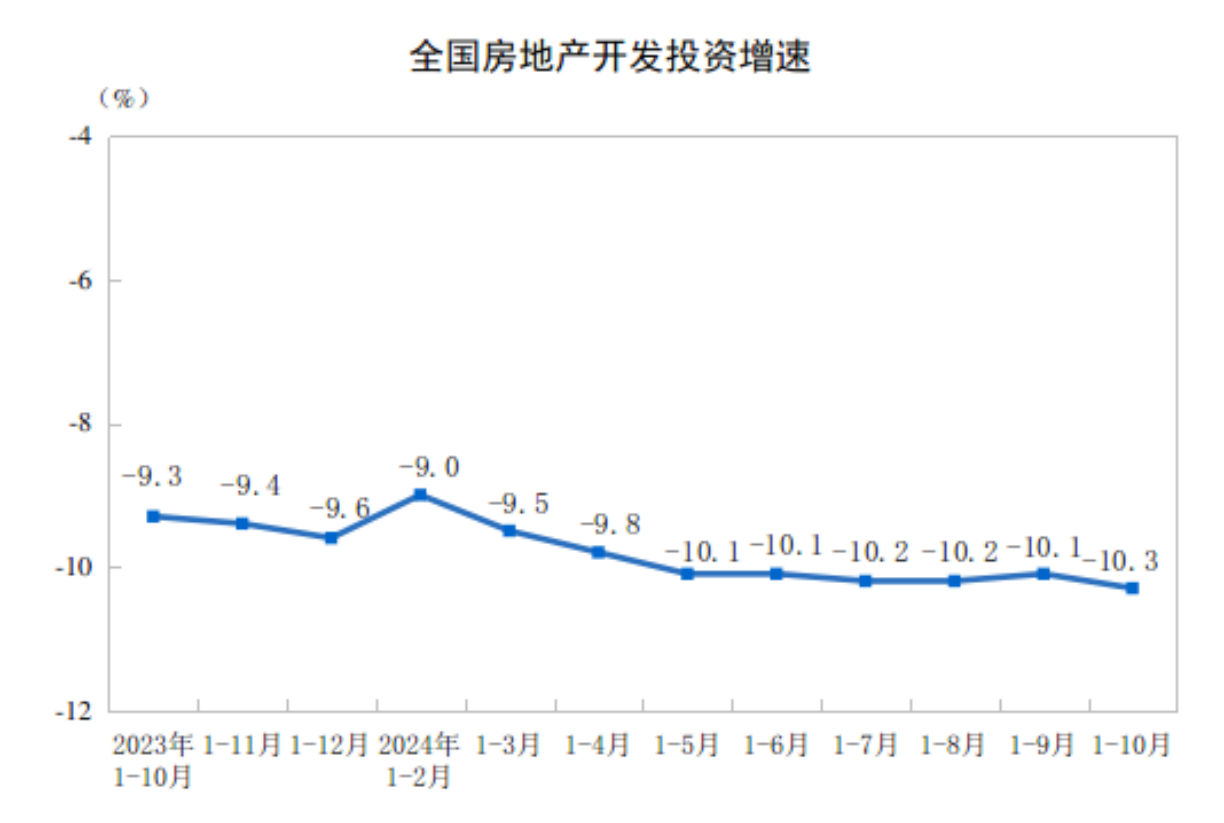

1-10月份,全国房地产开发投资86309亿元,同比下降10.3%;其中,住宅投资65644亿元,下降10.4%。

1-10月份,房地产开发企业房屋施工面积720660万平方米,同比下降12.4%。其中,住宅施工面积504493万平方米,下降12.9%。房屋新开工面积61227万平方米,下降22.6%。

1-10月份,房地产开发企业到位资金87235亿元,同比下降19.2%。其中,国内贷款12400亿元,下降6.4%;利用外资30亿元,下降19.1%;自筹资金31483亿元,下降10.5%;定金及预收款26444亿元,下降27.7%;个人按揭贷款12436亿元,下降32.8%。

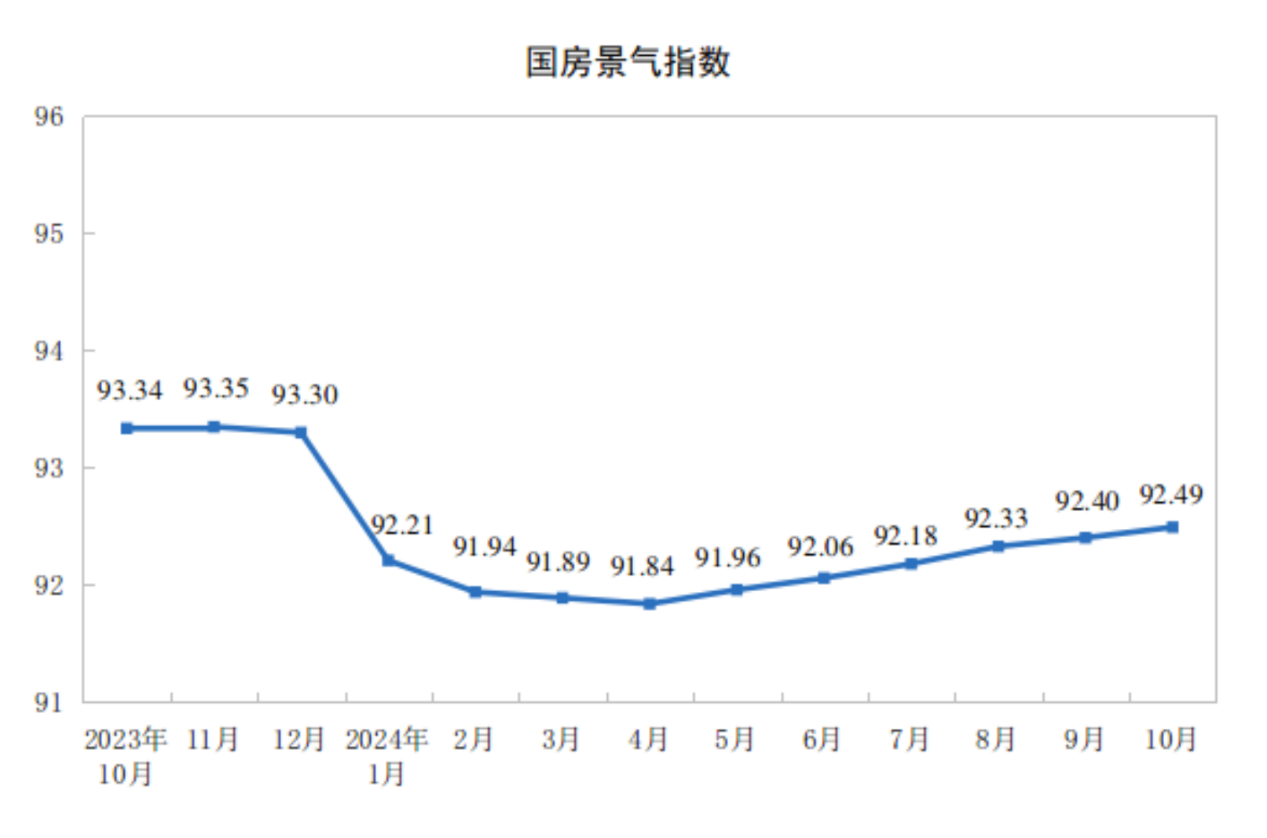

10月份,房地产开发景气指数(简称“国房景气指数”)为92.49。

房地产消费需求及信心尚不足,恢复有待时日,叠加土地购置费及房屋新开工面积下滑,房地产行业以“保交楼”和“去库存”为主,这两点在竣工面积增速上可窥一二。虽然近来,这由政策端传导到销售端尚需要一定的时间。挖掘机多用于房地产建设前期工程,而房屋新开工面积和挖掘机销量呈较强的一致性,下滑明显。从资金端来看,虽然仍是下降,但是房地产开发企业到位资金情况在持续好转。

开工端:开工小时数恢复增长

2024年10月,中国地区小松挖掘机开工小时数为105.3小时,同比增长4.3%。全球主要地区开工小时数均呈现增长趋势,欧洲和北美两个地区增长幅度超过5%,分别为6.5%和6.1%。

(数据来源:小松官网)

小C有话说:

从下游来看,房地产领域难言乐观,虽然投资增速降幅有所收窄,但降幅仍然较大。基建投资作为经济的稳定器,其增速收到地方政府收支矛盾加剧等因素影响,因此目前需求端改善不明显,但由于同期基数低、换新周期、价格等因素影响,中挖市场开始恢复增长。

挖掘机械行业受到宏观经济影响较大,全球范围内的固定资产投资政策变动都将对行业发展产生影响。大选后,新一任美国总统的政治主张,以及其上台后所推行的贸易政策、基础设施建设计划、货币政策等将在一定程度上影响中国挖掘机械出口市场。

我们要清醒的认识到,当前行业恢复基础尚不牢固,开工端改善不明显,市场预期差仍然是突出问题。随着《推动大规模设备更新和消费品以旧换新行动方案》等系列政策持续推进,考虑到积极政策的滞后性和叠加性,挖掘机械市场有望逐步走出本轮周期底部。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号