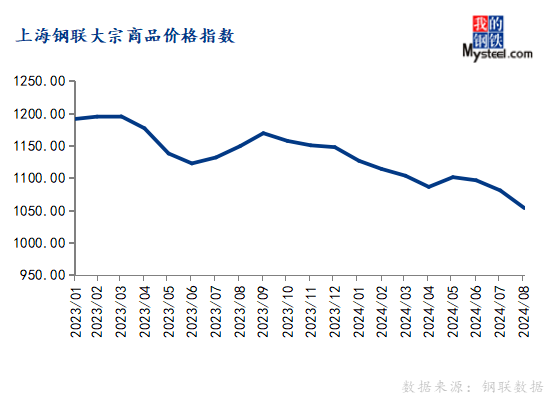

2024年8月份,上海钢联中国大宗商品价格指数(MyBCIC)终值为1053.85,同比下跌8.32%,环比下跌2.52%,降幅均有所扩大。

宏观分析:

国际方面,8月份,美国Markit制造业PMI终值47.9,较上月下降1.7;美国ISM制造业PMI终值47.2,较上月提高0.4。欧元区8月制造业PMI终值45.8,连续第26个月萎缩。欧元区8月CPI同比上涨2.2%,创下近三年来最小涨幅。美国7月核心PCE物价指数同比上升2.6%,预估为2.7%,前值为2.6%。随着通胀放缓,美联储和欧洲央行9月降息概率较大。

国内方面,8月份,中国制造业PMI为49.1%,环比下降0.3个百分点。8月份,建筑业商务活动指数为50.6%,环比下降0.6个百分点;建筑业新订单指数为43.5%,环比上升3.4个百分点。目前国内有效需求不足问题犹存,后期地方将加快专项债发行使用进度,继续推动大规模设备更新和消费品以旧换新,货币政策坚持支持性立场。

细分行业情况:

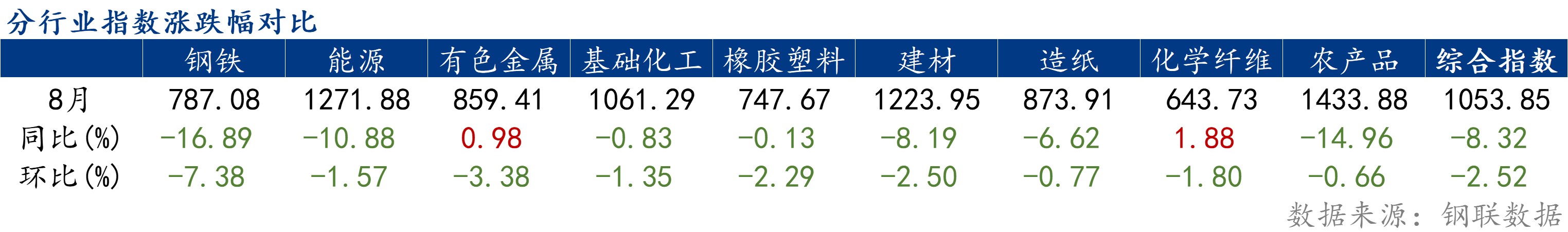

环比来看,8月份钢铁、能源、有色金属、基础化工、橡胶塑料、建材、造纸、化学纤维和农产品9个行业价格指数下跌。

同比来看,8月份钢铁、能源、基础化工、橡胶塑料、建材、造纸和农产品7个行业价格指数下跌;有色金属和化学纤维2个行业价格指数上涨。

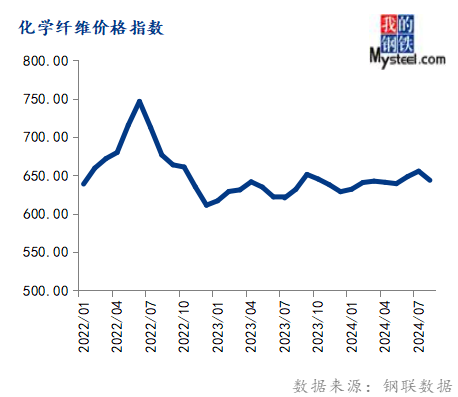

注:2024年1月份开始,“纺织价格指数”变更为“化学纤维价格指数”。

8月份钢铁价格指数为787.08,环比下跌7.38%,同比下跌16.89%。

2024年8月份,钢铁市场走出下跌后企稳反弹的运行态势。截止8月30日,普钢绝对价格指数月环比下跌3.9%,热卷下跌6.9%,跌幅最大,中厚板下跌6.4%,冷轧下跌4.9%,螺纹钢下跌1.3%,热卷和中厚板创年内单月最大跌幅。原料情况来看,焦煤下跌10.8%,焦炭下跌15.7%,铁矿下跌4.6%,废钢下跌6.6%。

展望9月钢铁市场,经历了2个月市场大跌,目前价格处于相对低位,叠加即将到来的旺季,需求正常会有一定程度的好转,因此部分前期超跌以及基本面已有改善的品种会出现超跌反弹的现象,但持续性可能不足。需要注意的是,消费的改善只是季节性的,从同比角度来看,消费仍在恶化,这与居民消费愈发疲软有关,季节性的消费改善很难使得库存明显下降从而化解市场压力,唯一途径是冶炼端继续进行减产,过去一段时间段的减产是结构性的,主要减量集中在螺纹钢,铁水减量和板材减量并不显著,板材库存压力依然较大,短时间压力难明显缓解。

综上,预计9月钢铁市场或将呈现涨跌互现的态势,均价较8月继续下移,建材表现强于板材。

8月份能源价格指数为1271.88,环比下跌1.57%,同比下跌10.88%。

2024年8月份,山东独立炼厂成品油月均价格汽柴均跌,国六 92#汽油月均价格为 8412 元/吨,环比下跌 1.61%;国六 0#柴油月均价格为 7022 元/吨,环比下跌 2.11%。8月汽柴价格均下跌,主要受原油持续下跌影响,但至8月中下旬,随着暑期出行旺季接近尾声,市场开始对汽油看空,提前交易汽油需求下滑预期,汽油价格加速下跌,而市场对柴油需求有好转预期,柴油价格月末跌势放缓。

8月上中旬产地煤矿受安全检查及阶段性降雨影响,煤炭开工率窄幅波动变化,受下游需求低迷及港口行情整体偏弱影响,产地拉运情况较为冷清,除刚性需求外,多数终端对高价接受度一般,实际市场成交偏少,价格上行驱动不足,坑口煤价整体小幅下跌。月末电厂补空单采购需求略有释放,叠加化工行业用煤需求稍有提高,市场询货问价增多,少量优质货源成交价重心略有上移但实际交易量偏少,对煤价利好因素相对有限,市场煤价整体止跌企稳。展望9月,高温消退需要一段时间过渡,短时间内终端电厂整体日耗阶段性高位态势明显,在经过前期去库后,部分电厂需要提卡和改善煤种结构,补库需求或将有所释放;叠加“金九银十”传统旺季到来,建材、水泥端需求将随之增加,但水电和风光对煤炭需求有所冲击,且大量涌入的进口煤将在一定程度上对国内煤价有所扰动,拖累煤价的反弹时间和高度。

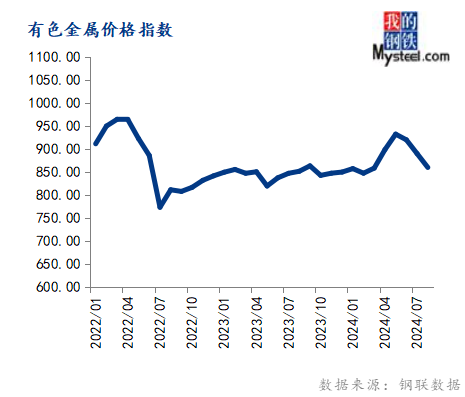

8月份有色金属价格指数为859.41,环比下跌3.38%,同比上涨0.98%。

2024年8月份,六大基本金属价格均下跌,其中铅价跌幅最大。

国内现货市场上,以全国有色金属现货交易重点城市上海为例,基本金属中,1#电解铜2024年8月末价格73930元/吨,7月末价格73910元/吨;A00电解铝2024年8月末价格19630元/吨,7月末价格18970元/吨;1#铅锭2024年8月末价格17200元/吨,7月末价格19400元/吨;0#锌锭2024年8月末价格24150元/吨,7月末价格22700元/吨;1#锡锭2024年8月末价格263750元/吨,7月末价格247500元/吨;1#电解镍2024年8月末价格132140元/吨,7月末价格133080元/吨。

进入9月,月初面临多项重要宏观数据的发布,尤其是中国8月PMI和美国非农数据,且后续美联储议息会议也将要开启,宏观市场对于铜价的扰动将逐步加剧。从基本面上来看,近期国内社会库存下降幅度有所减弱,下游新订单的增速减弱,加之LME库存持续走高,市场担忧旺季的成色不足,因此近期从现货市场看明显出现升水上涨的“信心不足”;不过当前国内冶炼厂扰动不断,后续又将进入检修期,加之近期铜阳极供应趋紧,叠加冶炼厂减产的趋势在放大,铜价的支撑较为明显;反映在期货结构上来看,未来仍有可能出现back结构的可能性。预计短期铜价波动将逐步加剧,铜价将呈现宽幅震荡的状态,不过运行重心有望维持在近阶段的高位水平。

8月份基础化工价格指数为1061.29,环比下跌1.35%,同比下跌0.83%。

2024年8月份,国内甲醇跌至低位后反弹。月中上旬,国内甲醇装置恢复,国产供应增加,港口市场可流通量也较为充足,而需求维持弱势运行为主,整体国内市场供需差扩大,甲醇市场震荡走弱;月中下旬,国内外部分甲醇装置计划外停车或降负,国内部分烯烃装置外采,港口对预期进口量存担忧情绪,加之江苏某 MTO 装置开车,港口表需上涨,但由于传统下游需求恢复速度仍相对较慢,港口市场可流通量增加,下游对高价观望情绪仍较为浓厚,市场买气一般。

宏观预期不佳以及传统旺季预期支撑下,将使得绝对价格仍存博弈空间,预计9月甲醇市场或呈现区间震荡格局,总体基差偏强;江苏太仓价或参考 2450-2550 元/吨附近。

8月份橡胶塑料价格指数为747.67,环比下跌2.29%,同比下跌0.13%。

2024年8月份,天然橡胶期货价格整体呈现一路强势上行态势。月初天胶价格震荡上行,宏观面信心提振,市场买涨情绪升温,价格小幅上涨,此外汇率影响海外报盘坚挺,带动国内美金胶上行,天胶延续上涨;月中天胶承接上行,青岛进口胶海关通关受阻引发炒作情绪,入库缩减,出库增加,去库成为主旋律,此时现货价格表现坚挺,利好加持天胶整体表现强势;月末天胶价格再度上涨,供应端泰国受洪水影响,产出持续受限,云南受高温强降雨影响,二次落叶出现,供应逻辑主导下,产出减少,原料价格高涨,供不应求局面暂成,天胶在多重利好条件下一路上行,利好消化持续,天胶月尾开始出现调整。

9月份天然橡胶将呈现先涨后跌趋势。首先物候情况难以改善,将导致原材料价格继续维持高位运行,对胶价产生影响;终端需求较8月份明显改善,主要是受 8 月下旬胶价上行,部分轮胎企业采购推迟,再加上半钢和全钢相比8月整体运行要稍有起色,但是鉴于月度进口量开始呈现增长态势,主产区处于上量阶段,一定程度上对胶价上涨产生抑制,后期关注货源到港及入库情况。

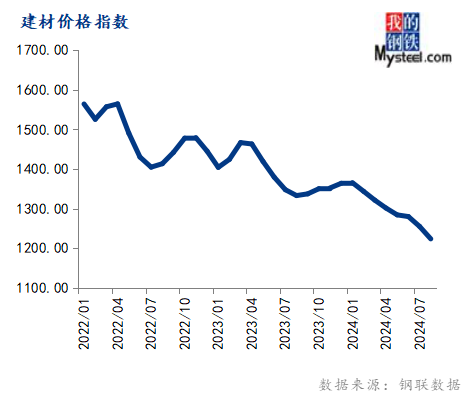

8月份建材价格指数为1223.95,环比下跌2.50%,同比下跌8.19%。

2024年8月份,8月份水泥需求止降回升,但整体依然偏弱;水泥熟料产量和库存略有下降,供应压力依然较大。供需矛盾持不减,水泥价格持续下探。

9月工地资金持续改善,加上重点工程集中开工,水泥需求将持续改善;其次水泥企业限产力度不减,水泥产量同比下降;另外水泥成本平稳,预计9月份全国水泥价格震荡偏强运行。

8月份造纸价格指数为873.91,环比下跌0.77%,同比下跌6.62%。

2024年8月份,中国瓦楞纸市场现货均价2775.9元/吨,环比下跌0.6%,同比下跌1.8%。主要原因分析:一、8月瓦楞纸市场涨跌互现,月初受传统需求旺季临近影响,规模纸企带头涨价,市场涨价氛围渐起,然实单落实不一,中旬部分纸企下调价格促进出货,市场悲观情绪加重,月内瓦楞纸价格震荡下行;二、节假日需求提振有限,难抵场内供过于求的压力,终端订单跟进不足,下游二级厂拿货心态保持谨慎,纸企库存压力未能缓解,为促进出货多有让利优惠政策,纸价上行乏力;三、原料废旧黄板纸市场价格偏强运行,成本面支撑作用尚可。

供需持续博弈,需求面节假日消费不及预期,终端订单增幅有限,供应面纸企开工充足,竞争愈发激烈,买方市场占据主导地位。隆众预计,9月瓦楞纸市场或以稳中小幅下探为主。

8月份化学纤维价格指数为643.73,环比下跌1.80%,同比上涨1.88%。

2024年8月份,宏观气氛不佳、叠加上下游整体表现偏弱,涤纶短纤现货市场价格呈现偏弱震荡的态势。但值得注意的是,因原料端跌幅较大,故8月涤纶短纤行业加工费仍延续环比修复的态势,月内为连续六个月修复,且月均加工费水平突破了1200 元/吨。

综合来看,隆众对 9 月份市场或呈现区间整理的态势,预计9月价格运行区间或在 7350-7750 元/吨。

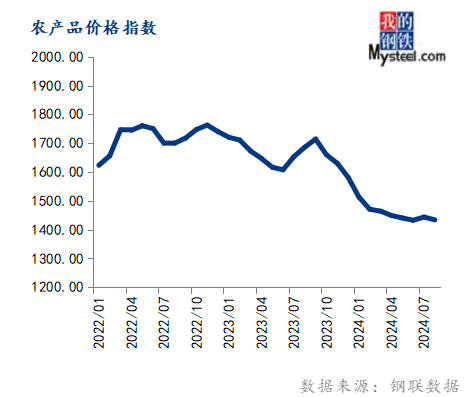

8月份农产品价格指数为1433.88,环比下跌0.66%,同比下跌14.96%。

截至8月30日,DCE连盘豆粕主力合约M01报收于3027元/吨,月跌66元/吨,月跌幅2.13%;8月连粕走势整体先抑后扬。展望后市:9月豆粕市场,现货方面大豆到港明显下降,伴随着企稳逐步转凉,油厂短期迫切压榨大豆的压力放缓,叠加下游四季度10-1月豆粕合同量相比6-9月合同量明显偏低,豆粕现货价格表现将强于美豆。Mysteel数据显示,2024年8月份国内主要油厂大豆到港预估133.5船,共计约867.75万吨(8月船重按6.5万吨计),9月油厂压榨预估904万吨。需求方面,豆粕消费环比预计进一步改善,但仍制于油厂豆粕产出高企,油厂豆粕库存缓慢去库,豆粕基差快速修复后预计转入震荡运行,关注下游的备货力度。豆粕期价方面,关注进口大豆成本端变化,预计9月进口大豆成本上下两难,等待驱动出来,豆粕期价阶段性上方有一定空间,但不建议追高。

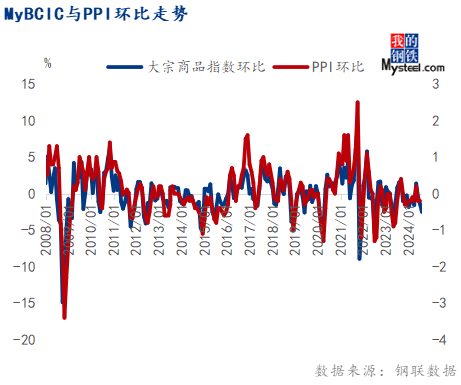

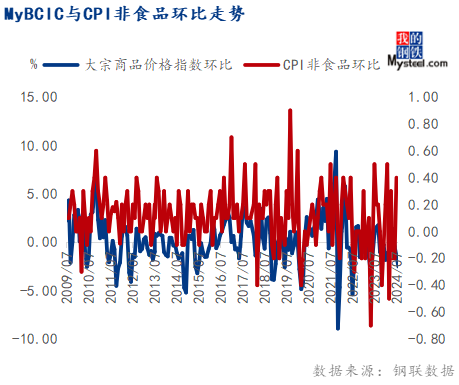

宏观指标预测:根据历史数据观察,MyBCIC的变化一般会领先PPI 1-2个月,尤其是在拐点的变化上,甚至比PPI更为敏感,而PPI与CPI非食品价格走势相关性又比较高,对于国民经济运行情况能够提供预测与警示。

8月份中国制造业景气度小幅回落,生产指数和新订单指数均处于收缩区间;受高温多雨天气影响,建筑业生产施工扩张放缓;房地产市场仍在调整阶段。据Mysteel不完全统计,2024年8月,全国各地共开工2021个项目,环比下降36%;总投资额约13389.49亿元,环比下降26%。

进入9月份,下游工地资金情况或有改善,但力度有限。近几个月新开工项目偏少,需求难有明显回暖。国内制造业也面临需求不足的问题,8月全球制造业PMI降至49.5,海外需求也在收缩。

政策方面,美联储9月议息会议将在9月17日至18日举行,预期降息概率较大。我国将加大财政政策实施力度,地方新增专项债发行加速;货币政策加力逆周期调节,研究储备增量政策举措。

综合来看,9月份大宗商品市场需求改善力度或有限,供给端需要继续控产,供需才能保持动态平衡。一旦美联储降息落地,或将阶段性提振市场情绪。总之,9月份大宗商品价格指数或震荡运行、涨跌反复。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号