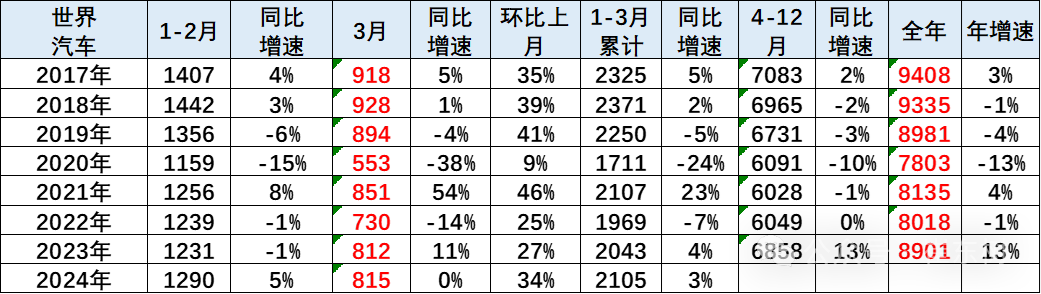

2024年3月的世界汽车销量达到815万台,同比增长0%,环比2月增长34%。2024年3月较2018年3月峰值仍稍低12%,处历年的中位水平。2024年1-3月销量2105万台,同比增长3%。2024年3月中国车企销量占世界份额33%。

从世界范围角度来看, 3月中国汽车市场恢复较强,吉利汽车、长安汽车等中国车企回升效果最为突出,以丰田和起亚为代表的亚洲集团表现仍较差。近两年的国际芯片短缺对中国车市的影响较小,反而推动中国汽车出口表现很强,抢占巨大的国际市场供需缺口,获得难得发展机遇。作为汽车芯片这样的高垄断行业,此次的供给端紧缩将对中国供应链崛起带来重大机会,电动化发展也导致部分国际车企逐步走向衰落。

1、历年世界汽车销量走势

2024年3月的世界汽车销量达到815万台,同比增长0%,环比2月增长34%。2024年3月较2018年3月峰值仍稍低12%,处历年的中位水平。2024年1-3月销量2105万台,同比增长3%。

在2018-2020年连续下滑后,2021年的世界主力国家汽车销量8135万台,同比增长4%,疫情后恢复表现较好。但2022年仅有8018万台,同比下降1%,仅稍高于2020年销量。

2023年的世界汽车销量达到8901万台,同比增长13%,但距离近几年的高点水平差距仍有5%,差距水平缩小。2024年按2023年节奏有望突破9000万。

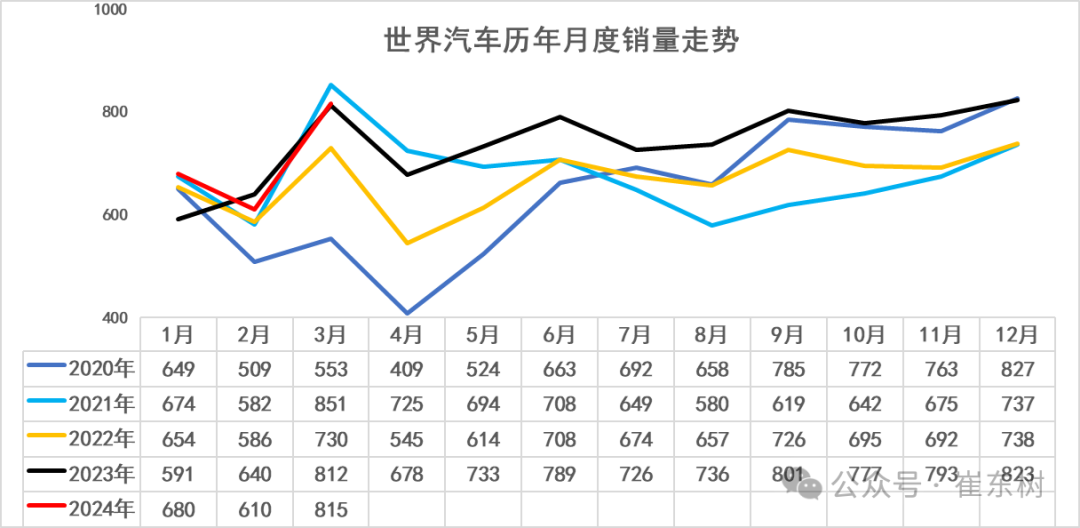

2023年1-3月走势大幅低于前期历年正常年份的销量水平,4-12月好于2018-2022年的水平,这主要是生产恢复等因素的销量改善。2024年1-3月世界车市较平稳,但中国车市1-2月春节因素有增量,带来1月的增量贡献较大。

2、历年世界汽车销量走势

上表中的世界汽车销量主要是70个国家的销量,这70个核心国家在2019年有9000万台左右,这也是基本能跟踪到月度的销量。由于战乱频发,近几个月世界数据偏慢。

其它还有100个国家只能是跟踪到年度的销量,2022年总共大约300万台左右,相对8000万台的70家主力国家,这些较小的国家总量也就是3%左右,影响不大。

从主力国家代表的世界销量看,2018年的世界汽车销量下降1%。自2010年以来首次陷入年度负增长。2019年的汽车销量8981万台,同比下降4%,稍好于2008年的下滑幅度;2020年的销量下滑13%;2021年同比回升4%;2022年的世界销量下降1%的表现较差;2023年的世界销量增速11%的表现较好,2024年1-3月的世界销量增速3%的表现较好。今年1月的中国车市年初暂时春节因素偏强,但2月回落,1季度中国车市的综合表现仍属于平稳小幅上升。

3、中国2024年销量保持领军地位

中国汽车市场对世界汽车市场影响力极其巨大。2016-2018年中国汽车占世界30%左右,2019年下降到29%,但仍具有绝对优势。2020-2021年份额回升到32%。2022年中国份额上升到33%。

2023年中国份额保持在34%,其中年初较低是春节因素和车购税优惠政策退出的正常体现,随后中国2024年1-3月因春节因素达到32%的份额。今年北美洲和欧洲市场份额全面回升,南半球市场走势会稳。

4、发展中国家市场大幅走强

从全球各国销量来看,目前表现相对较好的是欧美发达国家市场。中国车市走势总体较好。而俄罗斯销量竟然不足中国的出口量,但俄罗斯也是恢复中,带来中国自主的高利润。

5、中国的世界市场份额走势

2023年初,随着优惠政策退出,导致中国汽车销量暴跌,3月份额下降到30%;2-4月回暖到32%的较好水平;5-7月回升到33%,8-13月的中国汽车占世界比例上升到38%的高位。2023年世界市场进一步分化,中国份额逐步回升。在政策退出后,2023年中国车市逐步恢复,加之出口较强,因此市场持续走强。2024年3月其他国家走势较好,中国占比世界份额33%好于历年水平。

6、各国汽车销量月度走势特征

从世界各国的月度销量增速走势来看,基本保持月度之间的走势均衡状态。但受到季节因素、年度因素等诸多影响,各国走势仍有较大反差。

由于中国车市仍是普及期,呈现年初年末相对较强、夏季走势相对偏软的情况,而美国车市呈现年初相对偏弱,年中相对平稳的特征,但今年的中国车市的春季拉升特征不明显,因此份额提升不大。

由于欧美等车市都面临逐步恢复,车市走势较稳。日本车市今年3月的走势不强,2024年初的中国车市仍较好。

7、国际集团的世界占比表现

本图为各主力汽车集团的世界销量份额走势。从目前集团综合表现来看,中国车企普遍表现较强。由于吉利、比亚迪、奇瑞、长安、铃木等亚洲车企的市场表现较好,所以亚洲车企产销恢复较好。欧洲车企表现普遍较差。

8、国际集团的各地占比表现

中国自主品牌全面提升世界份额。比亚迪、长安、长城等自主表现较强。

除了铃木和本田,国际品牌份额全面下滑。丰田集团表现相对稍弱,较去年下降1.8个百分点,2024年在世界份额已经达到10.6%左右的水平,但北美市场总体表现较强。

大众的表现相对平稳,份额微增0.05%,中国市场企稳。大众集团的全球市场总体改善较大,南半球市场回升较明显。

韩国现代汽车的走势较平稳,较去年下降0.6个百分点,2024年在世界份额7.4%左右的水平,在亚洲其它市场表现很好,但在中国产品力不强而偏弱。

铃木的市场表现较强,主要是日本等市场表现较强。本田集团也在今年增长0.2%的表现较好,中国市场表现偏弱。

德国奔驰、宝马集团表现平稳,传统豪华车中国市场的表现改善,今年年初豪车的中国市场低基数高增长。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号