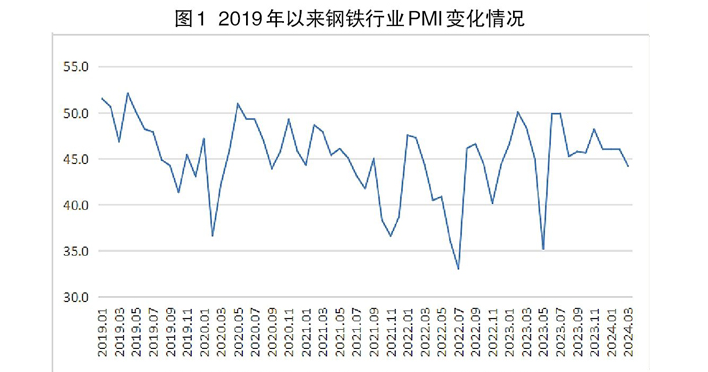

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,2024年3月份为44.2%,环比下降1.8个百分点,显示钢铁行业继续弱势运行。分项指数变化显示,春节假期结束后,钢铁行业市场需求复苏缓慢,生产端有所下滑,带动原材料采购下降,原材料价格整体下降,钢材价格持续下行。预计4月份,钢材市场需求弱势恢复,钢厂生产或有一定回升,原材料和钢材价格震荡偏弱运行。

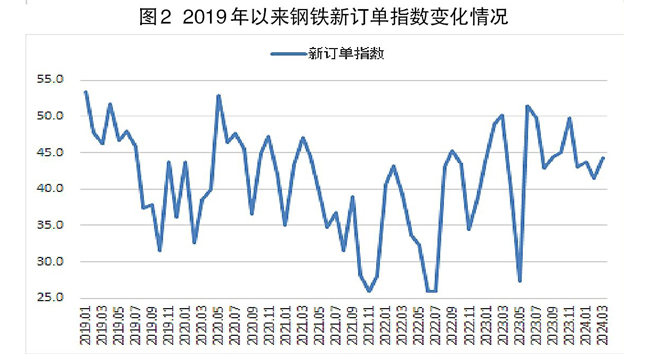

钢铁市场需求复苏缓慢。3月份春节假期结束后,下游整体施工表现不佳,市场需求恢复缓慢,成交也缺乏亮眼表现,商家多持不乐观态度。一个重要原因是基建、房地产等预期较差,相关钢材需求偏弱。3月份,新订单指数为44.4%,虽较2月份上升3个百分点,仍处于45%以下的低位。终端方面,3月份复工后板材市场表现尚可,但建材下游需求迟迟难以释放,终端采购也无限延后。从监测的沪市终端线螺采购数据来看,3月份上海终端采购量虽环比回升,但仅和1月份水平相当,处于较低水平。

钢厂生产继续下滑,带动采购端协同下降。3月份,钢材市场需求恢复缓慢,钢厂生产意愿下降,生产端继续下滑。生产指数为37.7%,环比下降7.5个百分点,在经历2月份的小幅反弹后再度下降,且创近10个月以来新低。据中国钢铁工业协会统计,3月上旬,全国重点统计钢铁企业日产粗钢205.80万吨,环比下降3.38%;日产生铁184.38万吨,环比下降1.82%;日产钢材192.76万吨,环比下降6.65%。到3月中旬时,重点统计钢铁企业日产粗钢204.76万吨,环比下降0.51%;日产生铁183.61万吨,环比下降0.41%;日产钢材196.52万吨,环比增长1.95%。整体来看,钢厂生产处于下行趋势。生产端下滑导致企业采购意愿也不佳,采购量指数为41.1%,环比下降1.9个百分点,同样创近10个月以来新低。

原材料价格整体下降,钢厂成本压力再度缓解。3月份,受采购量下滑影响,原材料市场走弱,价格整体下跌。购进价格指数为22.4%,环比下降27.1个百分点,指数创近10个月以来新低。分品类来看,铁矿石方面,由于采购量下滑,市场成交一般,港口库存进一步积累,同时国外矿山逐步增产,供给端稳中有升,而国内市场需求下行压力较大,铁矿石价格承压运行。焦炭方面,3月底,焦炭第七轮降价开启,但由于焦炭上游原材料同步下跌,因此成本依旧可控,后期价格或将随着钢铁行业需求而波动。废钢方面,成交量进一步走低,价格与成材协同波动。整体来看,3月份钢铁行业主要原材料价格整体下降,钢厂成本压力有所缓解。

钢材价格持续下行。3月份,由于需求不足,终端采购推迟,加上春节期间积累的库存仍较为庞大,钢材价格延续2月份以来的下行态势。上海螺纹钢价格指数显示,3月1日价格为3744元/吨,此后价格持续走低,降至3月27日的3450元/吨,今年第1季度螺纹钢价格下跌近500元/吨,当前价格已经逼近2020年的低点。虽然钢材价格一路下行,但由于当前炼钢成本同步下降,企业部分品种利润仍有所保障。

预计4月份钢材市场需求弱势恢复。随着天气的进一步转暖,建筑、基建等领域的项目将逐步启动,对钢铁产品的需求有望持续增长。大规模设备更新和消费品以旧换新将为机械、汽车、家电、等行业注入新动力,造船业稳定增长,从而对钢铁需求产生积极影响。需要注意的是,国内房地产市场运行仍然相对低迷,短期内难有明显好转,而且随着下游购房需求继续偏弱,整体房地产行业复苏仍需时间,因此房地产行业对建筑钢材市场的需求支撑也将减弱。整体来看,预计4月份钢材需求将弱势恢复,但上升空间估计有限。

钢厂生产或有一定回升。受原材料成本下降的影响,当前长流程钢企已进入全品种盈利阶段,部分春节期减产、停产的高炉钢企正在陆续复产、增产,对于生产回升有一定的支撑,预计4月份钢厂生产或有一定回升。需要注意的是,当前冬储库存依旧较高,如果需求不能充分释放的话,去库存速度缓慢对于供给端会造成较大压力。

原材料和钢材价格震荡偏弱运行。3月份铁矿石价格在多重因素作用下价格有所下降,但价格依旧高估,4月份需求端虽将弱势恢复,但国际铁矿石市场供应有所增加,加上库存仍处于高位,因此铁矿石价格或继续波动偏弱运行,但铁矿石价格回归正常区间的可能性不大。焦炭、废钢等原料市场也将波动运行。在需求端弱势恢复的情况下,钢价也将继续震荡偏弱运行,如果后期政策支持经济力度进一步加大,钢价下行势头则有望企稳。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号