随着随着船舶能效指标EEXI和碳排放强度指标CII的生效,叠加船舶老龄化,造船业将开启一个较长的景气周期。

7月14日,中国船舶发布半年度业绩预增公告称,预计2023年半年度归母净利润5亿-6亿,同比增加约155.43%-206.51%;预计扣非后归母净利润在-1.7亿元至-7000万元之间,上年同期为-6504万元。

但拉开中国船舶三年的时间轴可以发现,上半年公司交付的船舶订单大多为2021年上半年下订,当时钢价处于高位,船价尚处低点;而今年下半年开始交付的船,为2021年下半年之后下订,当时船价逐渐上涨,钢价开始呈下跌趋势,由此可以判断,上半年扣非净利润虽低于上年同期水平,但中国船舶Q2业绩符合预期,今年下半年中船业绩弹性会比较大。

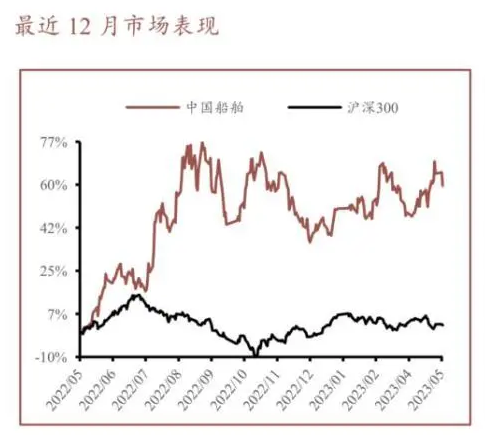

从资本市场表现来看,市场仿佛已经给出了乐观预期。

如果下半年中国船舶业绩预增,将是国内船舶周期上行的直观表现。

一段时间来,由于全球经济放缓,地缘政治冲突和贸易冲突加剧,加上航运运价跌至数年低位,这些负面因素让大部分资本市场投资者对全球航运业以及船舶业产生悲观情况。

但这些影响正在消退。随着随着船舶能效指标EEXI和碳排放强度指标CII的生效,叠加船舶老龄化,造船业将开启一个较长的景气周期。

今年上半年,全国造船完工量2113万载重吨,同比增长14.2%,新接订单量3767万载重吨,同比增长67.7%。

事实上,我们追根溯源,放眼全球本轮订单爆发周期从 2021 年开始,全球新船订单量从2020年的1058艘7500万载重吨急剧增加到 2021年1765艘1.32亿载重吨,创下过去 10 年来的次高纪录,目前船位排期普遍已经到 2025-2026年。

1 中国造船,世界第一

经过多年的发展,特别是近10 年来的发展,中国造船大国的地位日趋稳固,并正在向造船强国不断迈进步伐。油船、散货船、集装箱船被称为世界三大主力船型,从目前来看,这三种船舶在国际航运业中占有非常重要的地位,主导着世界造船业和世界航运业。我国已涌现出一批具有自主研发的知名品牌,形成了油船、散货船、集装箱船三大主力船型并驾齐驱的局面。

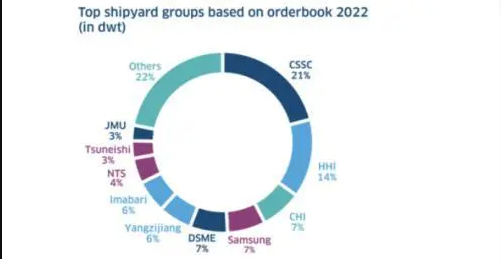

中国船舶工业行业协会披露, 2022 年,我国造船国际市场份额已连续 13 年居世界第一,造船大国地位进一步稳固。我国造船完工量、新接订单量、手持订单量以载重吨计分别占世界总量的 47.3%、 55.2%和 49.0%,较 2021 年分别增长 0.1、1.4和1.4 个百分点,以修正总吨计占 43.5%、49.8%和 42.8%,同样保持全球领先。我国骨干船企保持较强国际竞争力, 分别有 6 家企业进入世界造船完工量、新接订单量和手持订单量的前 10 强。韩国承接新船订单 2395 万 DWT、1559 万 CGT,分别占世界份 额的 29.1%和 36.4%,位居第二。中国和韩国新船订单量份额合计占比达到 86.2% (CGT 计),为 21 世纪以来的最高值。

克拉克森海运指数是反映干散货船、油轮、气体运输船、 集装箱船等主要船型即期市场日均收益的一个综合性指数。2022年,克拉克森海运指数平均值上涨至 37253 美元/天,较去年平均水平上涨 30%。这是自 1990 年有记录以来 该综合指数最好的收益水平。

从今年的情况来看,景气度有望继续上行。根据克拉克森研究公司最新数据,6月全球船舶的预订量为95艘,修正总吨为276万。其中,中国获得71艘(220万修正总吨)船舶订单,修正总吨占全球的80%,位列第一;韩国以10艘(38万修正总吨)船舶订单位列第二,修正总吨占全球的14%。

数据还显示,今年上半年全球船舶订单量为678艘(1781万修正总吨)。中国和韩国接单量分别为428艘(1043万修正总吨)和114艘(516万修正总吨),以修正总吨计占比分别为59%和29%。

展望未来,国内造船业将迎来一波小周期。

2 需求扩张,供给收缩

船舶使用周期在 18 年左右,从船龄来看,截至 2022 年底,全球海洋工程装 备船队数量共 12911 艘,平均船龄高达 20 年,20 年船龄以上装备占比 35%。部分装备如海洋调查船、挖泥船、多功能服务平台等船型 20 年以上船龄占比超过 40%,这些老旧船舶在作业效率、功能参数等方面,均已远远落后于新式海工装备,拆解退役是他们最终的归宿,未来几年老旧海工装备拆解周期即将到来,海工装备的需求依然值得期待。

此外,2023 年 1 月 1 日,IMO 环保新规生效,此修正案被誉为 IMO 自 2020 年引入全球“限硫令”以来最重要的环境立法。据 Vessel Value 数据统计,单从EEXI能效指标来看,目前全球主流市场仍有将近70%的运力不达标,CII 碳指标要求更高。为 了尽可能满足 IMO环保新规要求,船东或将选择降速、改装主机、拆除老旧低效船舶,这些都会降低全球的航运运力,从而激发新的订单。

而国内新能源船舶建造业正在蓬勃发展。有媒体报道称,2022年大陆新接绿色动力船舶订单占总订单的49.1%。而截至今年6月底,中国船舶旗下江南造船、沪东中华等船厂绿色船舶订单在总订单中占比均超过了90%。向绿色低碳转型正是国内船舶工业当今的发力点。

需求扩张的同时,供给却在收缩。

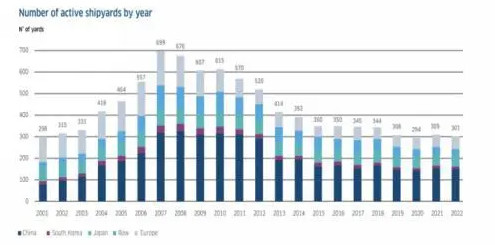

过去几年,造船业发生了重大整合,根据 BRS2022 年报,目前世界上 75%的造船产能掌握在 9 家造船集团手中。在中国,中国船舶集团、中远海运重工集团和扬子江船业集团掌握了 69% 的造船产能,比例分别为 42%、15%、12%。韩国三大船企掌握了 91%的韩国造船产能,包括现代重工集团 45%、三星重工 24%、大宇造船 23%。日本前三大造船集团也掌握了 71%的造船产能,包括今治造船 38%、日本造船联合(JMU)18%以及常石造船 14%。从全球范围看,行业集中度大幅上升,船厂整合加速。

造船厂数量从 2007 年的约 700 家急剧下降到 2022年的约300家,船厂数量大幅减少造成供给端低迷,目前每年可建造和交付约 1200 至 1300 艘,远低于 2005年至2010年每年建造和交付 2000艘的产能水平。

总之,当前造船行业基本面处于 20 年一轮的船舶大周期与订单高增长、业绩即将兑现的小周期,民船方面是周期复苏逻辑。而中船系的大部分船厂产品包括军船和民船, 军品本身应具备较高估值溢价,此外我国军舰建造具有较高水平,已出口至一带一路多个沿线国家,未来军贸空间广阔。

无论从行业周期、规模体量还是我国船舶业长期积累来看,今年、明年中国造船企业的业绩是相当乐观的。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号