导语:春节假期之后震荡走高,但期价在最近两个交易出现回落,一方面商品整体出现调整,棉花也受到情绪的冲击;另一方面,棉花11月以来的震荡上行,交易的主逻辑是放开后需求的复苏,春节之后交易逻辑逐渐从预期转向现实,节后棉花和棉纱现货均大幅跳涨,但由于下游仍未全面复工,购销总体一般,棉花成交方面,一口价、低价资源表现偏好,棉纱需求和成交也是在不断好转。

一、美棉平衡表仍然优于全球平衡表,市场也在关注中国需求

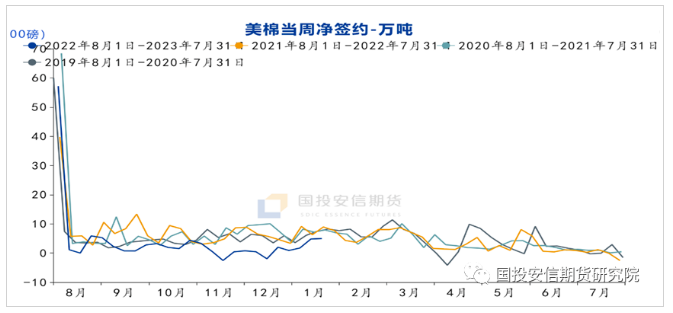

截至1月26日当周,2022/23美陆地棉周度签约3.88万吨,其中中国签约2.72万吨,土耳其签约1万吨,较之前一周减少20%,但较前四周均值增加28%。中国放开之后,美棉也在密切关注中国需求,最近一月以来,中国对于美棉采购有所好转。同比来看,美棉周度签约数据仍处于偏弱的状态。

全球22/23年度供给端,目前最大的变数或来自印度,印度棉花上市量持续大幅偏慢,据AGM公布的数据统计显示,截至2023年1月29日当周,印度2022/23年度的棉花累计上市量约199.51万吨,较三年均值累计减少约142.27万吨。印度棉花上市大幅偏慢,既有部分产区减产的影响,也有因收购价格大幅下跌导致棉农惜售,籽棉长期存放也不是一件易事,因此后续棉农或加快销售。市场下调了印度的产出,但预计或仍有下调的可能。

全球棉花消费方面,棉纺需求疲弱,限制了价格的高度,全球供需呈现不断宽松的情况,印度、越南等国的纺企开机持续在低位,美国的纺织品进口也在不断走弱,全球棉纺消费仍处于下行趋势中,中国由于开放较晚,上半年中国内需或是为数不多的亮眼表现。

2022年11月美国纺织品服装进口量68.9亿平方米,同比下降23.9%,环比下降11.7%,为连续第六个月下降。进口额达到86.8美元,同比下降15.6%。美国作为最主要的纺织品进口国,进口需求不断走弱,同比已经出现大幅下滑,且国内批发商库存在历史高位,后续进口需求大概率延续弱势。

综合来看,美棉平衡表仍然优于全球棉花的平衡表,供需表现上更偏紧,美棉中短期行情仍要看出口的表现,市场也在关注中国放开后是否会带动美棉需求转好;供给端,美棉和巴基斯坦产量基本确定,印度上市持续偏慢,引发市场担忧,虽然市场下调了印度产量,但累计产量的同比差距仍然巨大;巴西22/23年度种植过半,市场普遍预期是丰产年份,目前供给端的变数主要集中在印度。全球棉纺消费仍然延续疲弱表现,美棉签约数据好转,同比仍然偏弱,东南亚纺企开机在低位,美国对于纺织品的进口也在持续走弱。

图表1.美棉周度签约数据单位:万吨

所有数据来源:ifind,国投安信期货整理

二、国内春季需求值得期待,郑棉或延续震荡偏强走势

国内郑棉在2022年11月底之后一路震荡走高,05合约最低跌至12200附近,受到新棉成本的支撑,随后国内防疫放开,需求复苏成为盘面交易的主要逻辑;国内放开之后,上游棉花加工和公检大幅加快,和同期差距不断缩窄,截止到2023年1月31日,新疆地区皮棉累计加工总量501.14万吨,同比减幅3.45%;疆棉运输也恢复正常,运费也开有所回落;下游棉纱成交和需求好转,纺企的棉纱库存已经降至同期低位,但由于订单恢复有限,对于棉花采购同样偏谨慎。目前国内第一波疫情冲击已经过去,假期期间居民外出和消费大幅好转,也在一定程度增加了市场的信心,预计后续订单需求将继续恢复,郑棉或延续震荡偏强走势,主要逻辑如下:

1、目前轧花厂的销售已经处于尾声,销售进度在80%-90%左右,现货资源大多转移至贸易商手中,后期现货博弈主要在贸易商和纺企之间展开。新棉上市之后,大部分时间价格都在一万四上方,考虑仓储成本和资金成本等,短期郑棉在一万五下方空间相对有限。

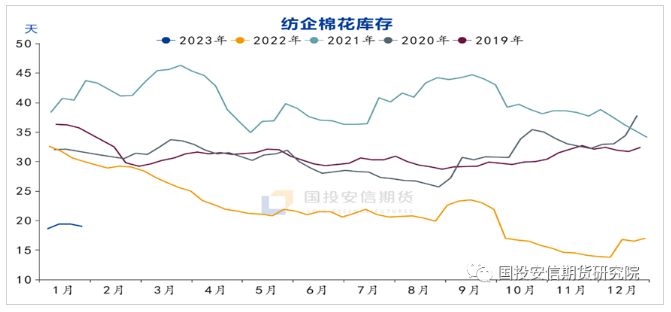

2、纺企的棉花和棉纱库存均在低位,对于棉花有补库需求。节后低价资源成交较好,市场的信心仍在逐步恢复过程中,无论最终需求结果是否会超预期,纺企偏低的棉花库存,阶段性补库需求仍然存在,下游企业也在等待需求复苏的反馈。

3、国际棉花市场,虽然需求持续偏弱,但美棉短期维持震荡的概率大,再次探底概率较低,供给端印度仍存在一定变数;目前国内棉价仍低于进口棉价。

图表2.纺企棉花库存单位:天

所有数据来源:tteb,国投安信期货整理

三、总结和展望

国际棉市场,供给端最大的变数仍是印度产量,全球棉纺需求或延续疲弱表现,结构性差异表现为美棉平衡表仍优于全球平衡表,美棉出口需求仍是中短期价格表现的关键。疫情放开之后,棉花交易的主线,尤其是春节假期之后,逐渐从需求复苏的预期转变为需求落地的情况,纺企的棉花库存和棉纱库存均在低位,有一定的补库需求,继续关注棉纺企业的需求表现,短期对于郑棉维持震荡偏强的观点。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号