一、行情回顾

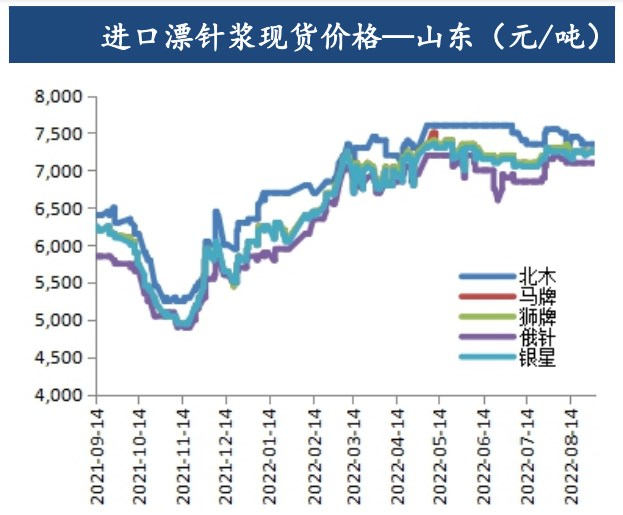

8月浆价先抑后扬,高位震荡。本月上旬在宏观政治局势的影响下,商品市场避险情绪有所显现,在原油的带动下纸浆走势偏弱。

中旬阶段,国内主流港口样本库存由去库转向累库,叠加外盘报价下调的预期浆价跌至本月低点。下旬阶段,国际纸浆发运量修复缓慢且新增156万吨阔叶浆产能再度延期,在现货市场供应偏紧的状态下纸浆快速反弹,维持高位震荡走势。

智利Arauco公布2022年9月份面价:针叶浆银星970美元/吨;阔叶浆明星885美元/吨;本色浆金星870美元/吨。针叶浆价下调40美元/吨,阔叶浆与本色浆价持稳运行。

近月合约在可流通现货偏紧的情况下,反弹力度较远月合约更为强劲,09合约价格已突破月初高点,月间价差进一步拉升。

二、7月纸浆进口量进一步下降

全球针阔叶浆发运量及库存趋势出现分化。据PPPC显示,世界20主要产浆国7月针叶浆发运量185万吨,环比增加2.09%,同比减少2.13%;阔叶浆发运量221万吨,环比减少14.1%,同比增长8.5%。

全球商品化学浆发运量和产能比率明显下降,较上月减少9.91%,较去年同期减少0.46%;7月,全球生产商针叶浆库存天数42天,较上月增加2天,较去年同期持平;阔叶浆43天,较上月增加3天,较去年同期减少4天。

我国纸浆进口量维持下降趋势。7月,我国进口纸浆218万吨,环比下降7.2%,同比下降3.1%。1-7月,我国进口纸浆累计同比下降6.2%。

分品种看,7月针叶浆进口53.31万吨,环比下降5%,同比下降24.4%;阔叶浆进口90.53万吨,环比下降9.3%,同比增长8.3%。

7月港口库存由下降转为上升。据不完全统计,截至8月底,青岛港、常熟港、保定地区纸浆库存约176.6万吨,较上月增加4.2%,较去年同期增加1.4%。其中,青岛港较上月增加0.6%,常熟港增加12.1%,保定地区下降10.6%。

三、下游旺季行情暂未显现

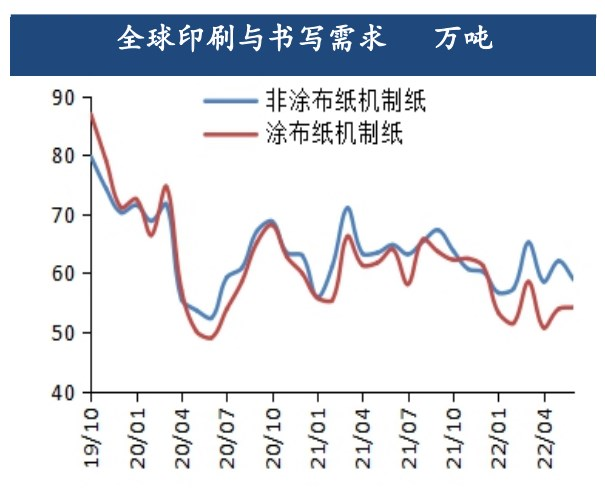

全球印刷与书写需求同环比均下降。据PPPC显示,6月全球非涂布机制纸需求下降5.1%,同比下降9.1%;涂布机制纸需求环比增长0.5%,同比下降15.4%。这两种类型的机制纸总需求环比下降2.5%,同比下降12.2%。

我国机制纸7月产量同环比下降幅度扩大。1-7月,我国机制纸及纸板产量累计同比下降0.9%。其中,7月产量1122.53万吨,同比下降2.9%,环比下降5.3%,整体走势情况与去年较为类似。

我国造纸及纸制品业存货与产成品存货继续增加。7月,造纸及纸制品业存货同比增长9.9%,环比增长10.9%;产成品存货同比增长14.7%,环比增长16%。

下游旺季行情暂未显现。

白卡纸方面:南方个别白板纸龙头企业仍有转产白卡纸计划,市场供应压力偏大。8月白卡纸产量较上月减少2.72%,开工负荷率较上月减少3.4个百分点。国内传统节日订单稀疏,局部下游开工不足,市场需求整体偏弱。

生活用纸方面:当前纸企缓慢恢复,多地开工依旧不足。8月份国内生活用纸产量较上月上涨3.46%,开工负荷率较上月增加1.65个百分点。随着下半年促销及市场备货增加,需求面有望逐步回升。

双胶纸方面:纸厂订单落实平平,下游经销商交投有限,库存压力增加。8月双胶纸生产企业开工负荷率在57.73%,较上月减少2.43个百分点。开学季部分社会订单有所释放,但增量可能不多,关注后续需求释放情况。

双铜纸方面:月底受部分产线停机检修影响,企业库存压力有所缓解。8月份铜版纸生产企业开工负荷率在58.67%,较上月减少3.57个百分点。需求面未见明显利好,市场等待11月份出版招标订单。

四、白卡纸即期毛利持续下降

白卡纸即期毛利大幅下降。1-7月,造纸及纸制品业利润总额累计同比下降45.2%。分品来看,8月,白卡纸即期毛利润下滑明显,文化用纸即期毛利润震荡走弱,生活用纸即期毛利有所改善。

五、观点

9月商品市场仍然面临美联储加息压力,当前美元指数不断刷新前高,宏观层面仍然偏空。短期全球纸浆发运量恢复较为缓慢,现货偏紧基差较高,浆价高位运行仍有支撑。中期随着外盘报价逐渐回落,国内进口量逐渐修复,纸浆或重返下跌趋势。

若叠加旺季需求落空,或有创出年内低点的可能。长期随着全球产能扩张落地以及国际需求走弱,纸浆价格重心下移的趋势不变。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号