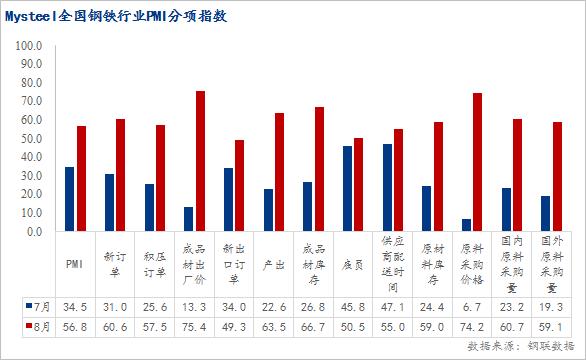

2022年8月份全国钢铁行业PMI为56.8%,环比大幅回升22.3个百分点,时隔5个月重回荣枯线上方。分指标来看,本月除新出口订单指数外,其余分项指数均站上荣枯线,尤其出厂价格、产出、新订单、原料采购价等指数大幅回升,显示了8月份国内钢铁行业呈现良好恢复态势。具体来看,8月前半月国内钢材市场延续7月份反弹态势,供需两端稳步修复,市场库存持续消化,但后半月受极端高温天气以及多地疫情干扰的影响,需求端表现疲弱不振,旺季预期落空的情绪带动下,市场价格再现颓势。面对即将到来的9月份,“金九”旺季能否如期来临,钢厂产量能否继续回升,下面笔者从PMI各项指数进行分析解读。

图一、Mysteel中国钢铁行业PMI指数

图二、Mysteel中国钢铁行业PMI分项指标

一、国内主要钢材品种价格先扬后抑

1、国内螺纹钢均价小幅走低

图三、全国螺纹钢价格走势

截至8月30日,Myspic国内钢材价格综合指数150.59,月环比下跌0.42%,较去年同期相比下跌25.57%;国内长材指数为172.11,月环比下跌0.77%,较去年同期下跌22.29%;螺纹钢指数为163.71,月环比下跌0.71%,较去年同期下跌22.8%。

8月份全国建筑钢材价格小幅走低。截至30日,全国主要城市20mmHRB400E材质螺纹钢市场平均价格在4159元/吨,月环比下跌28元/吨,较去年同期下跌1148元/吨。

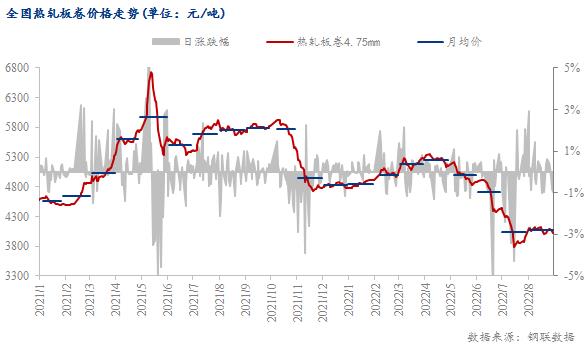

2、国内热轧均价窄幅调整

图四、全国热轧卷板价格走势

截至8月30日,国内扁平材指数为130.00,较上月环比上涨0.02%,较去年同期下跌29.34%;其中热卷指数为141.76,较上月环比上涨0.13%,较去年同期下跌30.46%。

截至8月30日,国内24个主要城市4.75mm热轧板卷均价为4023元/吨,月环比上涨41元/吨,较去年同期下跌1696元/吨。

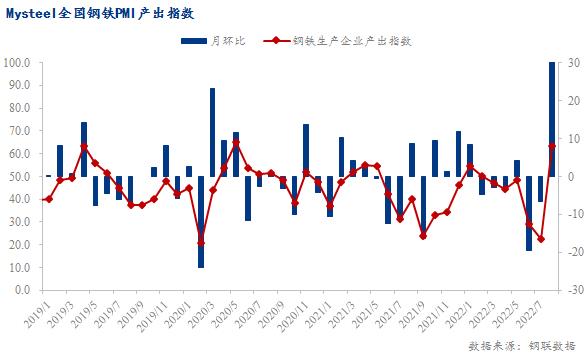

二、生产利润有所修复 钢厂产量缓慢回升

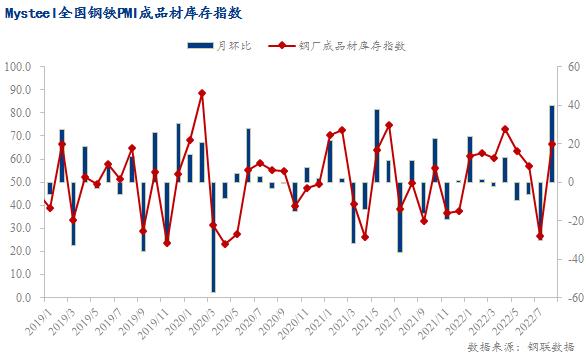

8月份,全国钢铁行业钢厂产出指数较7月份大幅回升40.9个百分点,终值63.5。具体来看,本月随着现货价格震荡上涨,钢厂利润有所修复,8月份各地钢厂陆续复产,其中建筑钢材品种产量恢复明显。不过后半月受制于部分地区有序用电影响,产量增速放缓。

从相关指数来看,本月成品材出厂价指数大幅回升62.1个百分点至75.4,刷新5个月来高点,原材料采购价指数也继续大幅回升67.6个百分点至74.2,国内原材料采购量指数回升37.5个百分点至60.7,国外原材料采购量指数回升39.8个百分点至59.1,不过成品材库存指数回升39.9个百分点至66.7,表明钢厂库存消化放缓。

相关数据来看,8月25日Mysteel调研247家钢厂高炉开工率80.14%,较7月28日回升8.53%,高炉炼铁产能利用率85.27%,教7月28日回升5.67%,日均铁水产量229.40万吨,较7月28日增加15.82万吨;国内五大品种生产企业周产量为917.7万吨,较7月28日回升34.6万吨,五大品种钢厂库存为488.2万吨,较7月28日下降26.2万吨,五大品种市场库存为1138.5万吨,较7月28日下降180.6万吨。对于8月份而言,虽然临近月末部分地区紧张用电现象有所好转,不过随着原燃料价格共振反弹后,钢厂盈利维持在较低水平,叠加当前废钢资源紧张局面,产量大幅回升的空间有限,预计9月国内钢铁供给或呈小幅回升态势。

图五、钢铁生产企业产出指数

图六、钢厂成品材库存指数

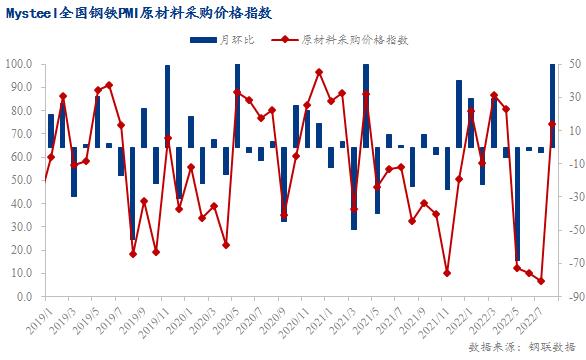

三、生产企业备货积极 原材料价格震荡走强

8月份原材料采购价格指数74.2,环比大幅回升67.6个百分点,重新回至荣枯线以上,表明钢厂生产积极性大幅回升,备货情绪高涨。截止8月30日,Mysteel数据显示,Myipic综合指数为116.12,环比上月上涨1.87%,同比去年下跌27.65%。其中进口矿同比下跌27.40%,国产矿同比下跌27.99%。

8月份原材料库存指数59.0,环比上升34.7个百分点,位于荣枯线之上。截止8月26日,Mysteel统计全国45个港口铁矿石库存为13815.99万吨,环比下降72.21万吨,日均疏港量283.09万吨,环比增4.87万吨。Mysteel统计全国钢厂进口铁矿石库存为9867.11万吨,环比增加23.81万吨。Mysteel统计230家中国独立焦化厂焦炭库存65.8万吨,环比减少0.08%,Mysteel统计247家中国钢厂焦炭库存590.5万吨,环比增加2.04%。

随着利润的修复,部分生产企业缓慢复产,在需求韧性较足的情况下,现货价格小幅走强。但随之而来的大面积高温天气,严重影响了下游的施工进度,叠加部分项目资金问题尚未解决,使得下游采购订单量出现了稳中略降的情况。因此在产量小幅回升,社会库存去化幅度收窄,钢厂库存转降为升的情况下,成品材价格出现回落,而原材端价格则相对坚挺。

9月份在高温限电结束后,部分钢厂也将恢复正常生产,同时天气转凉,施工条件好转的情况下,终端需求将有所好转,从而将进一步支撑钢厂增产的积极性,进而带动原燃料价格小幅趋强。

图七、原材料采购价格指数

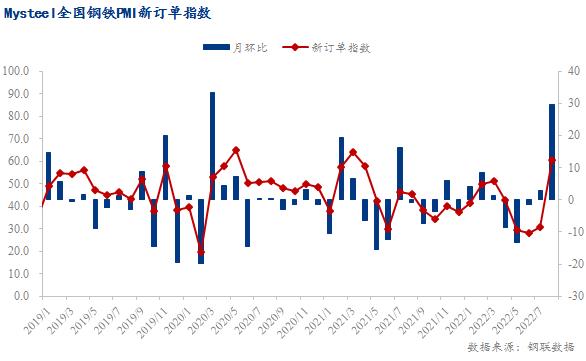

四、需求趋于回暖 新订单指数继续回升

8月份,全国钢铁行业新订单指数60.6,月环比大幅回升29.6个百分点,表明下游需求整体回暖,市场采购情绪继续释放。

9月份天气转凉,施工条件好转,基建方面新增项目陆续施工,而房建方面,随着宏观利好政策的不断刺激,房建需求有望持稳,甚至略有回升,部分区域为保证项目交付,赶工需求也将有所释放。不过资金的到位情况或将制约需求恢复的高度,进而制约价格的上行空间。

制造业方面,钢结构行业采购观望情绪较浓,多以刚需为主;机械行业则随着高温消退,项目进程加快,需求环比有望改善;家电行业存量需求虽有更新空间,但受居民消费信心减弱,存量空间有限;而汽车行业则受疫情扰动,需求较为有限。整体而言,下游需求整体水平将稳中有升,但高度有限。

图八、新订单指数

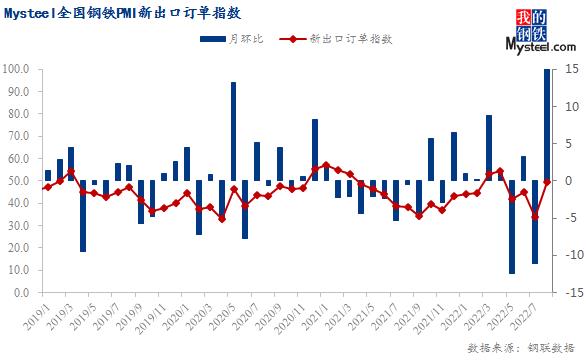

五、海内外价差倒挂 钢材出口低位运行

8月份全国钢铁行业新出口订单指数49.3,较7月份回升15.3个百分点,不过仍处于荣枯线下方。海关总署数据显示,2022年7月中国出口钢材667.1万吨,较上月减少88.6万吨,同比增长17.7%;1-7月累计出口钢材4007.3万吨,同比下降6.9%。2022年7月中国进口钢材78.9万吨,较上月减少0.2万吨,同比下降24.9%;1-7月累计进口钢材655.9万吨,同比下降21.9%。

8月份中国各品种钢材出口FOB报价基本持稳,目前国内螺纹钢出口可成交FOB报价在613美元/吨左右,较上月下跌5美元/吨,热轧板卷出口可成交FOB报在588美元/吨左右,较上月上涨3美元/吨。具体来看,8月份海内外钢价基本保持震荡趋稳态势运行,在我国内贸市场波动较小的情况下,出口价格变动幅度较小,另外海外需求也因进入季节性淡季影响,海内外市场价格基本维持倒挂状态,出口询单寥寥无几。目前海内外市场基本持稳,海内外价差也基本保持在20-30美元/吨左右,近期海外市场需求有回暖迹象,但仍需监测价差是否会出现回归。综合来看,短期内我国内贸市场基本持稳,出口价格上涨压力较大,8月份钢材出口量或将继续保持低位,预计9月份或将继续缩减,价格基本以持稳为主。

图九、新出口订单指数

六、9月份市场分析展望

纵观8月份,前半月国内钢材市场延续7月份反弹态势,供需两端稳步修复,市场库存持续消化,但后半月受极端高温天气以及多地疫情干扰的影响,需求端表现疲弱不振,旺季预期落空的情绪带动下,市场价格再现颓势。综合而言,8月份国内钢铁市场虽然供需两端有所回升,但整体仍未恢复至良好水平,同时市场情绪较为脆弱,价格反弹并不顺畅。

展望9月,笔者认为国内钢材市场或呈现前低后高走势,不过整体回升空间或相对有限。首先,从政策面来看,8月份国务院常务会议部署19项稳增长政策,允许地方“一城一策”运用信贷等政策,合理支持刚性和改善性住房需求,着力抓好稳住经济大盘,将进一步提振市场信心,尤其是地方债专项债发行后带动的基建赶工需求值得期待。其次,需求面来看,进入9月份,全国极端高温天气逐步消退,下游将迎来传统施工旺季,按照历年经验,四季度都将有赶工现象出现,届时需求端将进一步好转。但与此同时,我们也需要注意供应端先一步快速回升,8月份钢厂产量较7月份低点已回升34.6万吨,虽然后续在生产成本支撑以及废钢资源紧张的局面下,产量进一步大幅回升的空间有限,但仍需警惕短期旺季需求难以快速兑现带来的风险。综合来看,对于9月份而言,市场供需将继续回升,预计9月份国内钢铁价格或呈前低后高走势运行。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号