在新增产能有限且需求持续上升的大背景下,钛白粉生产企业多次上调主营产品价格,这一举措对相关生产企业的业绩提升带来了积极影响。

与此同时,“双碳”目标下,新能源汽车销量持续创新高,行业先天优势让钛白粉企业也在积极布局锂电材料领域,生产磷酸铁、磷酸铁锂。因加速布局磷酸铁锂领域,钛白粉产业链有望迎来价值重估契机。

钛白粉产能增速放缓

需求稳步上升

本周,钛白粉概念持续走高,攀钢钒钛连续涨停,中核钛白、金浦钛业、安纳达、惠云钛业也相继上涨超过了10%。

表1:钛白粉公司市场表现和业绩表现

数据来源:Wind

钛白粉板块表现强势,并不是一时之兴起,其自4月底市场反弹以来就一直表现不凡。截至7月5日,同花顺钛白粉概念指数短期累计上涨47.30%,相较同期上证指数17.93%的涨幅,跑赢约29个百分点。

图1:同花顺钛白粉指数走势图

图片来源:同花顺

因钛白粉行业转型升级,近年来钛白粉总产能增速明显放缓,在《产业结构调整指导目录》指引下,未来钛白粉新增产能有限。

然而值得注意的是,在产能增长放缓下,需求方面却没有降速,不仅钛白粉国内的需求稳步上升,且出口量也在快速增长中。2017年~2021年,我国钛白粉表观消费量从225.9万吨上升至255.5万吨,年均复合增长3.1%;出口量从83.1万吨增至131.2万吨,年均复合增长12.1%。此外,随着近几年环保、新能源、新老基建等各领域的高速发展,预期钛白粉的需求还会有进一步增长的可能性。

二季度以来,在钛白粉市场需求增加、原材料价格上涨,以及人民币汇率贬值等因素的影响下,龙佰集团、中核钛白等公司相继提升了主营产品价格。

龙佰集团、中核钛白

主营产品涨价

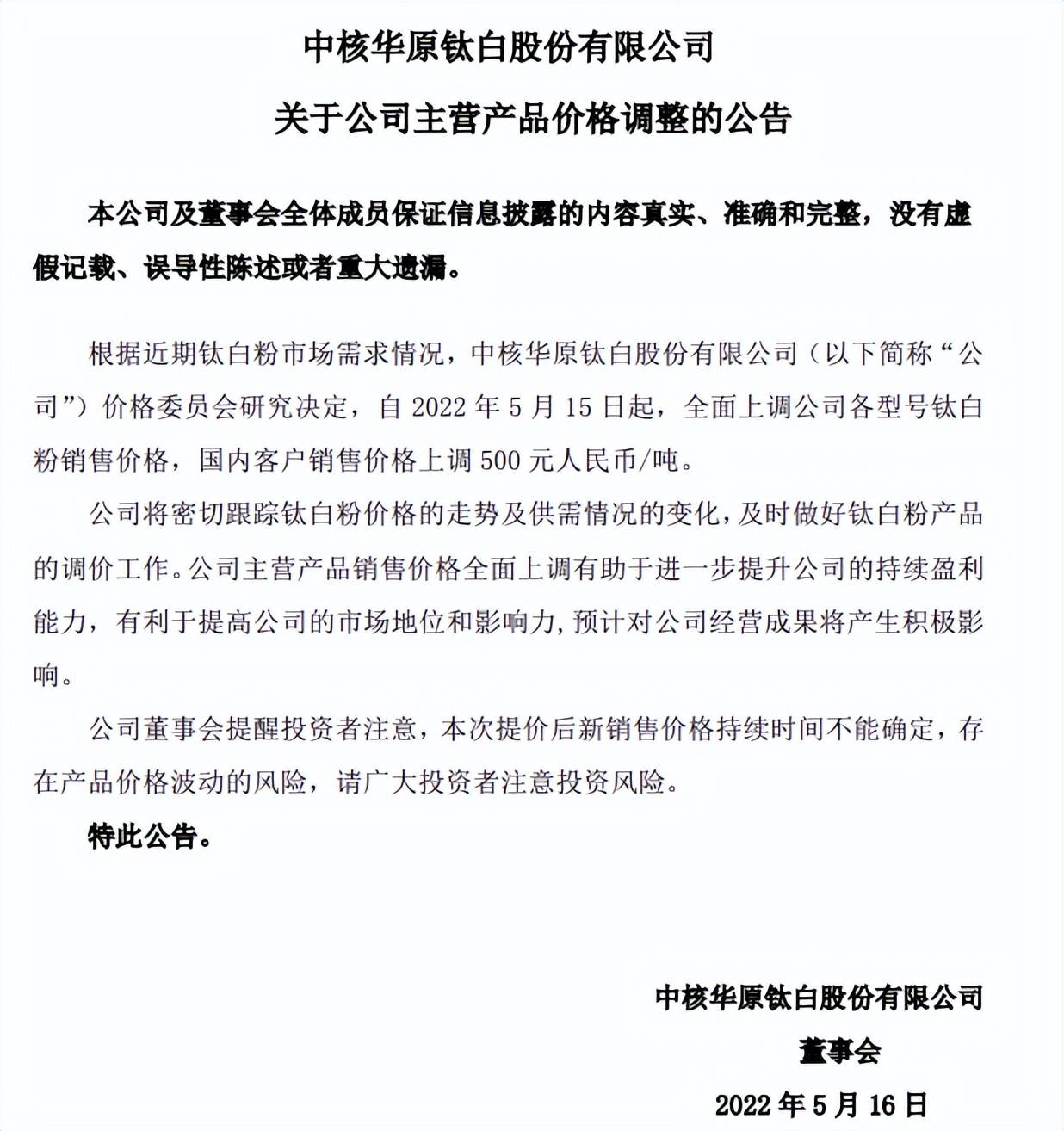

5月16日,中核钛白发布公告称,自5月15日起,公司全面上调各型号钛白粉销售价格,国内客户销售价格上调500元人民币/吨。

图2:中核钛白涨价函

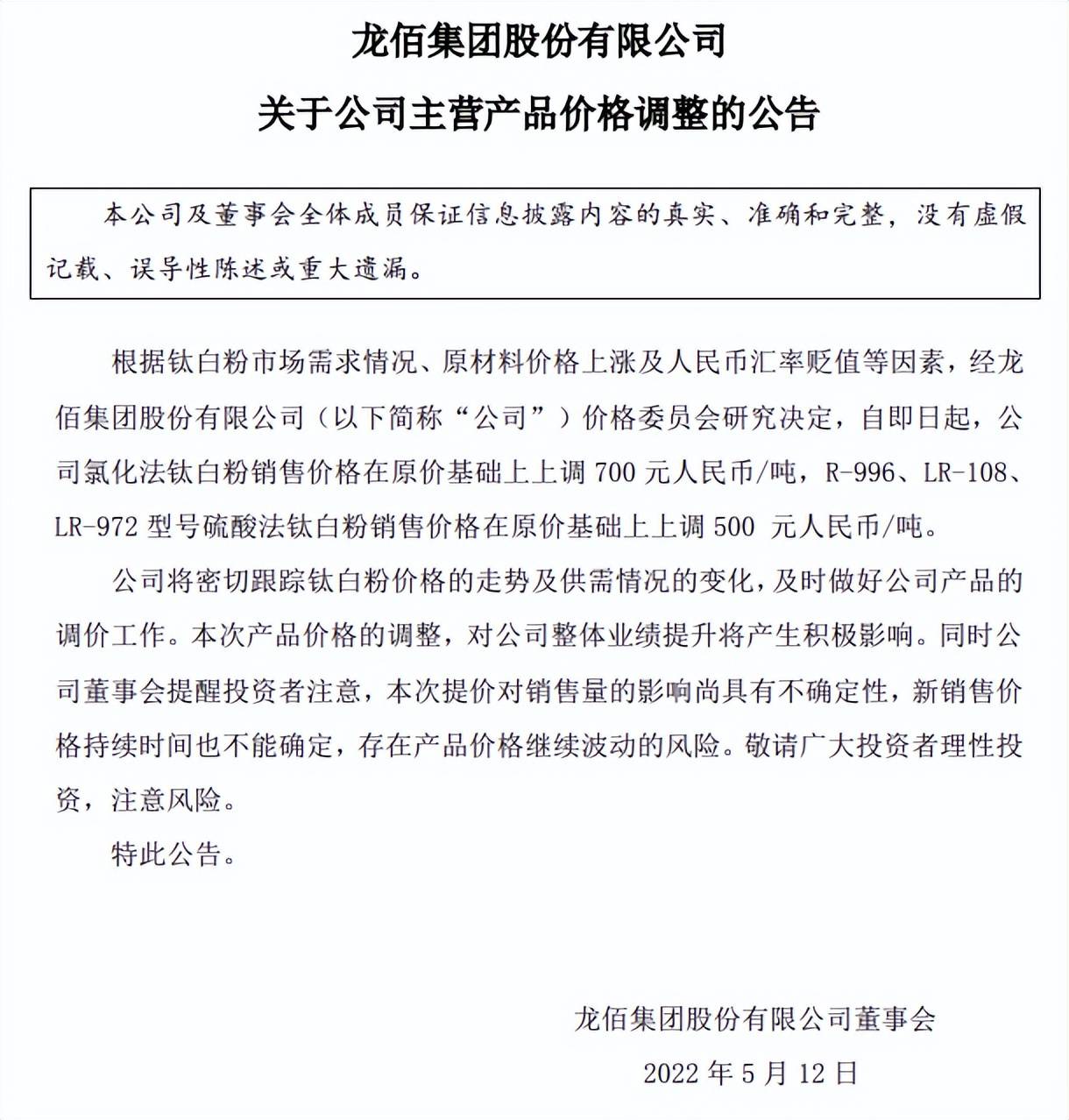

5月12日,龙佰集团也发布公告称,自即日起公司氯化法钛白粉销售价格在原价基础上上调 700 元人民币/吨,R-996、LR-108、LR-972 型号硫酸法钛白粉销售价格在原价基础上上调 500 元人民币/吨。

图3:龙佰集团涨价函

而就在两日前的5月10日,龙佰集团还发布过一份公告,表示自即日起在原价基础上调整公司下属子公司部分产品含税销售价格,其中海绵钛价格上调 5000元人民币/吨,四氯化钛价格上调 500 元人民币/吨,海绵锆价格上调 10000 元人民币/吨,四氯化锆价格上调 1000 元人民币/吨。身为钛白粉行业的“龙一”企业,目前龙佰集团的钛白粉产能已位居世界第三、亚洲第一。2021年以来,公司已先后十余次宣布钛白粉产品涨价。

表2 中核钛白、龙佰集团近期公告产品涨价情况

数据来源:公司公告

随着钛白粉价格的高企,相关生产企业利润普遍大增,就10家钛白粉公司2021年年报数据来看,其中有9家利润翻倍增长。

今年一季度,部分钛白粉生产企业业绩进一步向好,其中,攀钢钒钛首季4.7亿元的净利润同比大幅增长120.74%;宝钛股份1.93亿元的净利润也同比大幅增长了100.99%(见表1)。

因受益于二季度期间公司产品价格的继续提升,龙佰集团和中核钛白两家公司在近日还表示,主营产品涨价对公司经营成果将产生积极影响。

钛白粉企业跨界新能源

寻求业绩第二成长曲线

“双碳”目标下,新能源汽车销量持续创新高,当前磷酸铁锂电池的成长速度远超三元电池,再次成为动力电池市场的主流。在此背景下,钛白粉企业也纷纷宣告进军锂电材料领域,生产磷酸铁、磷酸铁锂,力求培育第二增长曲线。

钛白粉企业跨界新能源,其实是具有得天独厚的行业先天竞争优势。其可利用磷化工产品加工技艺优势,将钛白粉副产品硫酸亚铁制备成磷酸铁及磷酸铁锂,大幅降低生产成本,同时坐拥上游磷矿资源在一定程度也保障了磷酸铁锂项目原料端的自给自足。

此前,龙佰集团曾在互动平台表示,公司目前新能源电池材料板块拥有磷酸铁、磷酸铁锂产能各5万吨,石墨负极产能2.5万吨,另有年产20万吨电池材料级磷酸铁项目(二期)5万吨预计年底建成,年产20万吨锂离子电池负极材料一体化项目(一期)5万吨预计三季度建成。

目前,龙佰集团锂电业务已接到订单。去年年底,龙佰集团与深圳市比克电池有限公司签署战略合作框架协议,比克电池将于2022年~2024年期间向公司采购锂电正负极材料,采购数量均不低于0.5万吨、0.8万吨、1万吨。

类似的,安纳达也将新能源业务发展的如火如荼。2021年8月,5万吨/年电池级磷酸铁扩建工程按期建成投产,扩产项目完成后,磷酸铁产能将增至10万吨/年。2021年安纳达磷酸铁产量、销量同比依次增长163.17%、139.29%。

此外,今年3月,金浦钛业也已宣布,拟斥资100亿元建设20万吨/年电池级磷酸铁、20万吨/年磷酸铁锂等新能源电池材料一体化项目。随着钛白粉企业加速布局磷酸铁锂领域,钛白粉产业链无疑有望迎来价值重估。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号