全球大宗商品市场在经历了2020年新冠疫情带来的冲击并逐步走出谷底后,在2021年终于迎来了一波规模空前的上涨行情。国内电解铝和氧化铝市场也顺势而起,先后演绎出近年来少有的凌厉走势。电解铝价格创出近十五年来新高,在10月份摸高至24765元/吨,距离2006年的历史高点24830元/吨仅一步之遥。氧化铝价格在蛰伏了较长时间后从8月开始启动,并于9、10月份进入快速拉升阶段,在10月末涨至4108元/吨,创十三年来新高。当前,在多重因素制擎下,电解铝和氧化铝价格已从高位明显回落。

一、国内氧化铝市场回顾

1、氧化铝价格创近十三年新高

2021年,全球大宗商品,原材料价格都经历了一波大的行情。但年初以来的国内氧化铝价格依旧保持不温不火的状态,维持窄幅区间震荡走势,波动区间在2300-2400元/吨。期间经历了秋冬采暖季减产,也经历了疫情导致的运输问题,但价格始终难以向上突破。从2021年5月起,氧化铝价格重心开始小幅上移,但上涨的幅度并不大,5-7月间价格只提高了100元/吨。8月氧化铝价格上涨开始提速,单月涨幅达到300元/吨。进入9月后氧化铝价格飞速上涨,到10月末全国氧化铝现货均价最高至4108元/吨,较年初上涨76.7%。自11月起,氧化铝价格逐步回落。此前推动氧化铝价格上涨主要有四方面因素:首先就是电解铝价格高位维持对氧化铝价格的带动作用;第二是今年以来环保督察、能耗双控等造成阶段性氧化铝运行产能下降,供应减少;第三是海外供应下降,氧化铝进口量减少;第四是原材料价格上涨,成本推动价格快速上涨。

2、氧化铝产量增长由负转正

据安泰科统计,截至2021年12月底,中国氧化铝产能达到9035万吨/年,产能比2020年同期增加了170万吨/年。新增产能集中在广西、贵州地区,其中广西龙州新翔生态铝业有限公司、贵州广铝一期二段为新建投产产能,产能共计130万吨/年;广西靖西天桂铝业、国电投务正道氧化铝公司通过产能扩容,提升产能共计40万吨/年。产量方面,2021年我国氧化铝产量预计为7520万吨,同比增加5.9%。

2021年上半年,国内氧化铝运行以复产为主,开工率稳步提升。北方地区解除重污染天气管控限制后,部分氧化铝受限产能复产。加之氧化铝价格处于2300元/吨以上区间,多数氧化铝企业提高开工率,增加产量以实现降本增效。同期国电投遵义氧化铝100万吨/年产能恢复生产,山西交口肥美铝业有限责任公司在停产两年后于5月复产运行140万吨/年,6月国内氧化铝产能开工率达到87.7%,为年内高水平。

下半年,在河南洪灾、晋鲁豫环保督查至矿石供应紧张、广西限电等多方面因素影响下,氧化铝厂压产运行情况普遍存在。但随着氧化铝价格快速上涨,未受限的氧化铝企业均提高工厂生产负荷,增、压产情况并存。其中10月份在山西暴雨导致矿石开采受困以及9月因限电压产的黔桂地区部分工厂暂未恢复压产产能的情况下,10月日均产量为19.7万吨,为全年日均产量低水平。

分地区产量来看,2021年山东氧化铝产量占总产量的35.3%,同比下降1.2%;山西产量占总产量的25.6%,同比增加10.6%;河南产量全国占比13.1%,同比增长3.7%;广西产量全国占比14.8%,同比增长21.5%;贵州产量全国占比6.6%,同比增长3.1%;重庆产量全国占比2.0%,同比增长38.7%;云南产量全国占比2.0%,同比减少5.1%;内蒙古产量全国占比0.7%,同比减少21.9%。

广西、山西、重庆、河南、贵州地区产量均呈现增长态势。其中广西华晟新材料有限公司的200万吨氧化铝项目自2021年1月份进入生产经营期,日产量达7000吨以上,对国内产量增加做出贡献。同时,龙州新翔、贵州广铝、靖西天桂等新建项目及扩容产能的投产,以及交口肥美铝业、南川水江的复产也对桂黔晋渝地区产量增长带来一臂之力。而山东、云南地区的减产则主要体现在魏桥、云铝两家企业。总体来看,减产量不及增产量,全年氧化铝产量同比呈现增长。值得关注的是,在华昇、龙州新翔等新项目投产的带动下,2021年广西已河南成为氧化铝产量排位第三的地区。

3、氧化铝成本重心上升

2021年以来,由于原材料价格的大幅上涨,中国氧化铝加权平均成本持续上升。2021年,中央生态环境保护督察组持续在各地进行督察,山西和河南等地铝土矿供应持续紧张。10月份随着氧化铝价格的大幅上涨,铝土矿价格快速反弹,年末略有回落。2021年末国内铝土矿均价达到345元/吨,同比上涨10.2%。山西铝土矿价格达到420元/吨,同比上涨10.2%。进口铝土矿价格也随着海运费的大幅上涨而持续小幅攀升,年末价格上涨至52美元/吨,同比上升17.4%。

2021年,烧碱价格结束近几年的下行走势开始反弹,尤其在9月以后加速上涨,10月末32%离子膜烧碱价格涨至1941元/吨,折百价格达到6066元/吨,创历史新高,较年内低上涨265%。自11月份起烧碱价格快速回落,目前折百价格至3344元/吨,同比上涨86%,使氧化铝生产成本中烧碱成本大幅上升。

同时,煤炭价格在2021年出现一轮“过山车”走势的行情,10月下旬5500大卡动力煤价格上涨至2570元/吨,较年内低点上涨354%。而在国家开始出手调控后又开启暴跌模式,价格快速“腰斩”。冬季随着电厂补库基本完成,煤炭供应有所保障,价格总体围绕保供价格区间波动。截至2021年末,5500大卡动力煤价格为1030元/吨,同比上涨29.6%,氧化铝生产成本中能源成本有所上升。

图4 中国32%离子膜烧碱和煤炭价格走势

综合来看,2021年12月中国氧化铝成本较2020年同期增加19.8%,达到2684元/吨(含税)。三大原材料中,能源成本上升幅度大,为183元/吨,其次为烧碱成本,增加131元/吨,铝土矿成本上升小,为80元/吨。

今年前8个月,中国氧化铝企业盈利水平在100元/吨左右,9月实现全行业盈利,盈利状况大幅改善。此后随着氧化铝价格的快速下降,12月盈利水平有所收窄,为383元/吨。

山西和河南两省是国内氧化铝生产成本的高地,在价格快速上涨后由此前的亏损实现盈利,但盈利期也仅有三个月,价格回落后又迅速逼近成本线。这也是两省氧化铝企业维持较低开工率的主要原因。加之今年7月和10月两省的洪灾,均对当地生产造成较大的影响,对本就盈利能力较弱的企业更是雪上加霜。近两年两省氧化铝企业多数时期处于亏损状态,与电解铝行业形成鲜明的对比。

二、电解铝市场回顾

沪铝主力价格从1月中下旬到10月中下旬,用时9个月的时间快速上涨并创下了近十五年的高位24765元/吨,距离2006年5月时的历史高24830元/吨仅有一步之遥。在此期间,尽管国常会多次点名大宗商品价格问题,实施了抛储等保供稳价措施,价格也经历了一个多月的下行行情,但受行业内减产事件层出不穷、电价和氧化铝价格上涨导致电解铝成本大幅增加、抛储量不及预期等因素影响,利多势力依然强势,导致价格后期又重新回到上涨通道。

煤炭价格受到强势监管是本轮商品价格自高位回落的转折点。从10月19日开始铝价一泻千里,不到1个月的时间,主力价格低便跌至5个月低位18280元/年,跌幅高达26%;低迷运行一段时间后,于12月上旬触底反弹,收回部分跌幅。截至2021年12月22日,主力合约收盘价20045元/吨,较年初上涨29.9%。

涨跌皆有因,尤其是如此大的波动背后必有异于平常的变化,2021年的市场环境尤为复杂。造成价格上涨的原因主要有几个方面:(1)流动性宽松环境创造了大宗商品集体上涨的大环境。疫情之后,为恢复民生和经济,以美国为首的主要国家大力实施经济刺激计划,导致全球流动性空前宽松,为商品市场提供了充裕的资金保障。(2)中国电解铝生产不断受到限制,供应缺口持续加大。能耗双控、限电、自然灾害、生产事故等减产事件频发,行业内发生规模化减产,导致供不应求的现象发生。(3)“双碳”情绪利多影响较大。2020年提出“3060”双碳目标后,电解铝作为高耗能行业,市场对其受政策调控的预期较大,铝品种成为资本市场的宠儿。(4)成本不断增加。煤炭、氧化铝、阳极等能源和原辅材料价格飙涨导致电解铝成本一度达到20000元/吨以上高位,成本支撑也是今年价格上涨的主要原因之一。所以今年是宏观奠定了主基调,政策引导节奏,基本面配合,加之资本的推波助澜,便呈现出了一个跌宕起伏的行情。

1、减产贯穿全年,供应持续收紧

铝是大的有色金属品种,同时由于铝电解环节高耗能的特性,使铝冶炼行业成为我国有色金属行业二氧化碳排放量大的领域。仅铝电解铝环节二氧化碳排放量就占到了有色金属行业二氧化碳排放总量的64%。2021年是正式实施“双碳”目标的年,因此无论是市场情绪还是实际影响都非常大。能耗双控对铝行业的生产制约贯穿全年,同时叠加限电限产、自然灾害、生产事故等多方因素,行业发生了比较大规模的减产。

2021年,减产规模达380万吨/年,而新建项目除了上半年云南、广西有小量新投,其他大部分都停滞,新投产能只有45万吨/年;复产产能有123万吨/年,大部分都是被高利润重新盘活的产能,今年新停产的项目在三季度时开始部分恢复。截至2021年12月底,中国电解铝建成产能4325万吨/年,较去年仅增加93万吨/年,部分新建项目建成之后并未投放;运行产能3770万吨/年,较年初下降近200万吨/年。

预计2021年中国电解铝产量为3890万吨,较上一年增加4.3%,与年初市场预期的4000万吨相差甚远。

综合考虑经济发展、煤炭供应增加等多方面因素,未来限电限产力度预计有所放松,但增量释放速度不会像减产一样快且增量空间有限。需求不出现大的变动背景下,产量收紧将主导基本面整体发展。

2、成本重心整体上移,区域成本分化加剧

根据安泰科测算,2021年电解铝行业年度平均成本15421元/吨,较2020年增加2897元/吨,增幅23.1%,而同期国内铝价上涨约34.3%,电解铝行业利润上升。2021年中国电解铝行业加权平均利润为3521元/吨,是2020年的2.2倍。自2020年6月份开始,铝行业便一直保持较高的盈利水平,2021年9月份吨铝盈利空间更是达5995元,之后由于铝价下跌和成本爆增同步进行,导致11月份大面积亏损,但亏损时间并没有持续很久,12月随着铝价回升和成本下降,铝企利润逐步回归。

但是目前也不是全行业都盈利,一些高成本企业仍然处于亏损状态。安泰科测算,2021年12月中国电解铝行业加权平均成本为17625元/吨,与当月铝价19200元/吨相比,理论盈利1575元/吨。12月全国315万吨产量中亏损比例达41%。

从分地区成本来看,尽管大部分省份网电价格上涨幅度都超过了40%,但从6月份开始自备电价便超过网电价格,用电成本高涨亦成为成本增加的主要原因。尤其是在前期煤炭资源紧缺、煤价大幅上涨的背景下,拥有自备电厂但没有煤炭资源的铝企反而丧失了自备电的部分成本优势,如山东、重庆、河南等;而网电省份如青海、云南、甘肃等地区成本优势非常,区域间成本分化较为明显,高低成本差高时可达6000元/吨以上。新疆地区尽管不具备运输优势,但区域内煤炭价格受外部影响较小,因此电力成本优势仍然是全国强。

步入10月下旬,随着煤炭价格的大幅回落,自备电价逐步降低平抑了区域之间的成本差距,而同期氧化铝价格的快速上涨使得具有氧化铝配套的企业展现出原料优势。前半场拼能源,后半场拼资源,能源和资源价格的大起大落导致了成本的剧烈波动。12月份,在煤炭和氧化铝价格高位回落并震荡运行后,电解铝成本趋于平稳,区域之间的成本差距有所收窄。

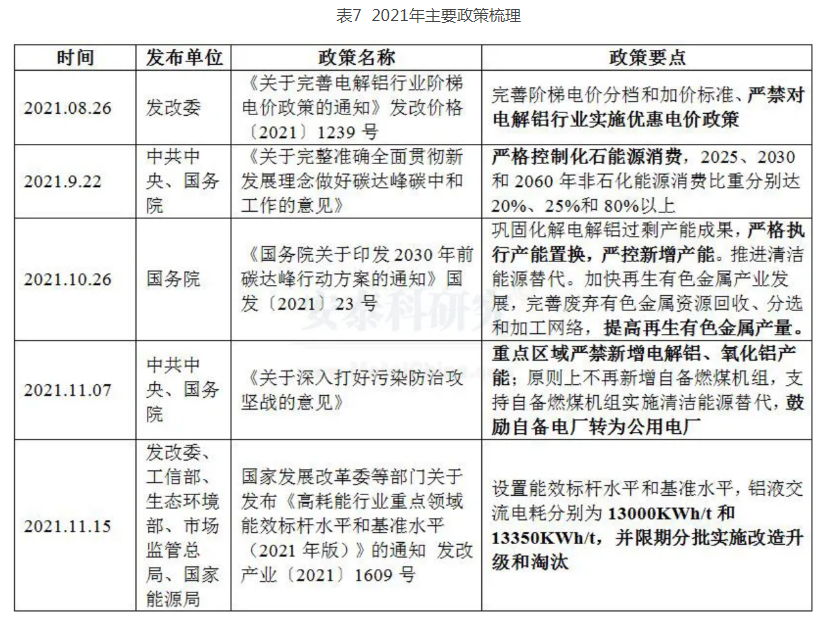

3、政策对铝行业的关注度越来越高

双碳目标提出之后,电解铝作为高耗能行业所受到的政策关注度越来越高,与之直接或间接相关的政策频繁出台。降能耗、减排放是当前及未来一段时间的政策导向,高耗能行业已不仅仅是瘦身那么简单,行业必定要经历一个长期的降耗减碳过程。此外,无论是自备电转公、还是网电限供,都意味着铝行业用能环境日趋严峻。近期欧洲能源危机将铝价再次带回20000元/吨以上,再次说明了在全球脱碳行动中没有一个国家可以独善其身,能源问题或将持续伴随高耗能行业,电解铝在此方面可能受到常态化管控。

2021的国内铝市场的宽幅动荡,让人再次领教了市场博弈的力量,未来发展也更充满了不确定性。但是,相信经过这一年剧变中的摸索,政策和市场都会更成熟、,行业也将朝着更平稳方向前进。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号