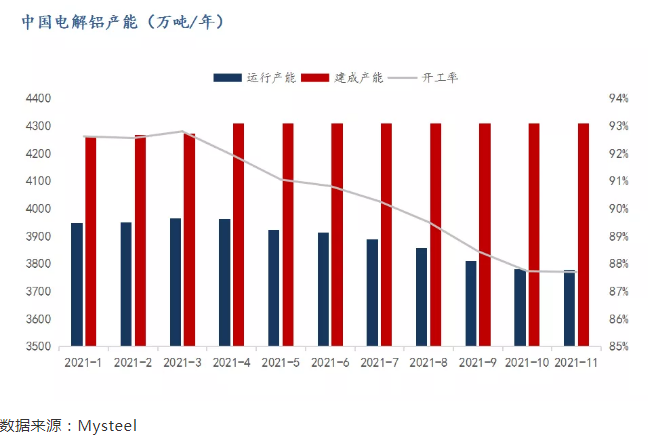

据Mysteel统计,截至11月底,中国电解铝建成产能4308万吨/年,环比持平,同比减少11.36%。运行产能3777.9万吨,较10月下降7万吨/年,环比减少0.18%,同比下降2.42%;11月中国电解铝开工率87.69%,环比回落0.01个百分点,同比上涨6.45个百分点。受突发事故影响,电解铝复产产能不及减产产能,中国电解铝运行产能连续7个月下滑,但下滑幅度明显收窄。

Mysteel统计,11月中国共减产原铝产能39万吨/年,主要集中在云南、广西、青海、重庆等地。

表1 11月中国电解铝企业减产产能统计(万吨/年)

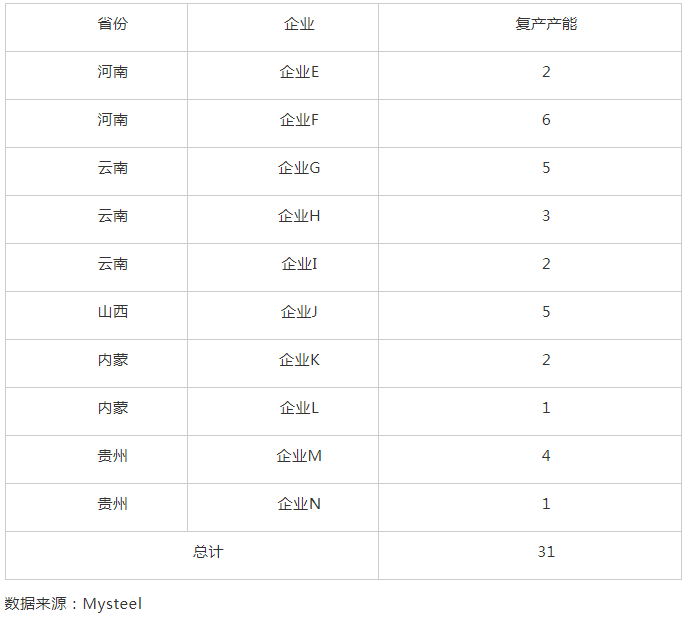

11月下旬,云铝文山突发事故,导致在产27万吨/年的产能全部停产。同时,由于铝价大幅快速下跌导致电解铝生产利润快速下滑,来宾银海、重庆旗能均因生产成本过高、亏损严重主动检修、减产。Mysteel统计,11月中国共复产原铝产能31万吨/年,自十月中旬,发改委连发三文研究依法对煤炭价格实行干预措施,组织召开煤电油气运重点企业保供稳价座谈会,以及在郑州商品交易所调研强调依法加强监管、严厉查处资本恶意炒作动力煤期货后,动力煤保供稳价效果显著。全国电力供应紧张得以缓解,云南、贵州、内蒙等地电解铝厂陆续开始复产。

表2 11月中国电解铝企业复产产能统计(万吨/年)

能耗双控及缺电限电贯穿全年,因电解铝仍属于“高耗能”行业,在各地区限产要求中电解铝均是焦点之一,减产不绝于耳,新产能投产受限,自8月开始,行业便无新增产能投产。

Mysteel汇总数据来看,1-11月中国电解铝运行产能变化总量为下降158万吨/年。其中新投产能62万吨,一季度投产37万吨/年,二季度投产22万吨/年,三季度投产3万吨/年,8-11月均无新投产能;1-11月共减产333万吨,一季度主要为能耗双控导致内蒙古地区电解铝企业少量减产,自4月底之后,以云南为主的西南地区因电力供应紧张问题减产规模快速扩大,9月单月减产规模便接近60万吨/年;1-11月共复产113万吨/年,因铝价持续高位运行,部分具备复产条件的产能重新回归市场,主要集中于河南、云南、内蒙、山西、贵州等地区,其中部分产能的前期减产和后期复产发生均为年内发生。

后期来看,随着煤炭供应和限电情况有所缓解,减产规模进一步扩大的可能性降低,采暖季到来及能耗双控限产的压力仍在,但预计减产规模较前期减少。铝价大跌,行业利润收缩,部分企业出现严重的即期成本亏损,但因前期利润较高且持续,同时电力、氧化铝及辅料成本均在回落,加之现金成本仍能支撑,因此短期内因亏损减产的企业数量暂时不会进一步扩大。同时,由于电力恢复,西南、西北等地企业复产意愿较强,中原地区企业复产也正顺利进行,在当前环境下,预计12月运行产能将开始触底回升。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号