摘要 我们的基准预测是,今年上半年GDP增长率达到8.0%,下半年将加速到8.5%,并且可能在2014年加速到8.9%。 自去年9月份以来,中国经济就出现了若干积极现象。9月中旬原...

自去年9月份以来,中国经济就出现了若干积极现象。9月中旬原材料价格开始反弹,去存货过程结束,10月和11月的PMI新订单指数上升到50.8%。11月份社会融资总量同比增长23%,10月份制造业利润同比增长了20.5%,这两个数据表明资金对企业投资的制约作用在解除。我们预测四季度GDP增长率已提高到7.7%。今年上半年经济将继续温和复苏到8.0%,下半年将回升到潜在增长率附近,即8.5%,并且可能在2014年加速到8.9%。增长的主要动力是企业投资和基建投资,同时,下半年出口也有可能反弹。

我们预计,企业清除过剩产能,将产能利用率恢复到正常水平还需要2-3个季度。企业去产能大约从去年初开始,当时,上市公司投资支出已降到7%,三季度更是降到-2%,按这种步伐,产能增长已经低于需求增长,到今年中期过剩产能将大部分被吸收。今年三季度产能利用率的提升和毛利上升将刺激企业投资。

今年面临的几大风险

美国债务上限风险。美国虽然已达成协议解决财政悬崖,但增加了对高收入阶层的边际税率,各种不利因素将拖低今年实际GDP一个百分点。

根据国会预算办公室推算,2月份晚些时候美国政府债务将触及上限,国会与白宫之间不得不再次展开谈判。美国目前处于两难之中,从长期看,如果不能在支出方面有实质性削减,美国主权信用将被降级,这将对金融市场产生负面影响,但如果急剧削减支出,经济增长又会受到影响。债务上限问题对2013年增长率到底产生多大影响,目前还是不确定的。

在最不利的情景下,即未来几个月债务上限问题得不到解决,支出大幅削减,美国经济增长将降到零,而受此影响欧洲也会降到-1%,从历史数据推算,美欧两大经济体同时减速将对中国出口产生9个百分点的影响,这将中国GDP增长率减少1个百分点。2011-2012年两个百分点的GDP下降已使得需要花费一年半时间消化过剩产能。如果总需求再降低1个百分点,那么产能调整过程将再延长9个月,换言之,在最不利的假设情景下,外围经济将让中国经济复苏拖慢三个季度。

地缘政治风险。中东地区的军事冲突和钓鱼岛局势也对中国经济构成潜在风险。一些政治分析家认为,随着西方持续制裁,伊朗经济难以长期维持,其主动发起对以色列军事打击的可能性上升。如果伊以冲突引起波斯湾战争,油价将大幅飙升,甚至可能导致全球经济衰退。另外,钓鱼岛局势如果升级为战争的话,也将对亚洲的贸易、投资和金融市场产生实质性影响。

政策力度过大风险。在基准预测中,2013年GDP增长率回升其中0.5个百分点来自出口2个百分点的温和增长,和温和的企业投资增长2个百分点,而假定财政货币政策保持中性。然而,经济过热风险主要来自较预期更大的财政赤字,以及财政收入超预期之后的政府支出超预期,我们根据GDP增长率与财政收入的历史关系进行回归,推算今年的财政收入增长率将从去年的11%上升到16%。

今年宏观政策展望

我们预料政府会把今年的GDP增长率定在7.5%,通胀目标为3.5%,M2会定在13%-14%,比名义GDP增长率高2-3个百分点(8%实际GDP加3%通胀率)。13%的M2增长率显得有一点保守,14%则有点轻微扩张。财政政策上,我们认为应该在经济复苏后保持赤字数额基本不变或容忍绝对数的轻微下降(例如从去年的8000亿降到今年的7500亿),这意味着赤字率将从去年的1.6%下降到1.3%。但是最近有些报道称政府今年计划把赤字增加到1.2万亿。我们觉得,如果这样,财政政策将是明显扩张的,因为2013年的财政收入将增长5个百分点。

货币政策方面,我们预料今年底会温和加息,由于食品价格和更高的生产资料价格(PPI),通胀率将会从目前的2%多一点上升到年底的4%。如果食品通胀相对受控,加息可能会延后到2014年,我们预料央行不会调整存款准备金率,因为贸易顺差似乎在重新恢复,这使得通过外汇占款和公开市场操作即可使M2增长率达到目标水平。我们预测人民币对美元在接下来的12个月中会有2.5%的升值空间,比我们上次预测的1.5%有所上升,原因有三:一是经济增长前景在改善,二是净资本流入在恢复,三是全球经济的恢复意味着大多数新兴经济体货币会对美元升值。

改革将会更加积极

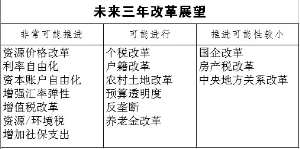

近期,中国高层多次显示改革和反腐败的重要性。我们根据未来三年各项改革推进的可能性,将其分成三类:第一类是非常可能推进的,它们大多已在政府内部形成共识,技术准备也很充分,改革容易见到效果,并且反对的力量相对分散;第二类是可能进行的改革,它们比第一类改革可能会费时更久,不同智库提出的政策建议和细节设计还处于相互竞争阶段,当然也有一些政治和意识形态方面的顾虑(特别是土地改革和划拨国有股补充社保),有的则面临利益集团反对声(如反垄断、个人所得税改革的方面内容);第三类是推进可能性较小的改革,包括国企私有化、房产税改革、中央地方关系改革,它们存在着意识形态的争议和政治风险,也面临着来自利益集团的最强烈反对,在技术上准备也最少。这些改革对不同行业的利润有不同的影响,有些将从中受益,有些则面临一定的冲击。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003645号

豫公网安备41019702003645号